Налог на наследство до 2006 года

Налог на наследство (по закону, по завещанию)

Налог на наследство взимается во многих странах мира. В Российской Федерации он был введен законом О налоге с имущества, переходящего в порядке наследования или дарения от 12 декабря 1991 года № 2020-1. и просуществовал до 1 января 2006 года. Сегодня налог отменен, но это не исключает связанных с ним вопросов у наследников.

Налог на наследство, открывшееся после второй половины 2005 года

С 1 января 2006 года на основании ФЗ № 78 от 01.07.2005 года от уплаты налога освобождались все наследники вне зависимости от того, получили они имущество умершего по закону, или на них было составлено завещание. На такой шаг Государственная дума пошла из-за того, что многие наследники не могли уплатить налог даже получив рассрочку на его оплату. Единственным исключением в Законе стали вознаграждения, выплачиваемые наследникам писателей, композиторов, изобретателей и прочих деятелей науки, культуры и искусства. С вышеуказанного дохода наследники обязаны отчислять налог 13% в бюджет государства.

После опубликования закона в среде нотариусов появились вопросы о том, как быть с наследниками, наследодатель которых умер в конце 2005 года, а свидетельство о праве на наследство должно быть выдано уже после нового года. Государственная дума внесла ясность 31 декабря 2005 года, опубликовав дополнения к ФЗ №78, согласно которым, все наследники, получившие свидетельства до нового, 2006 года, налог уплачивают.

Госпошлина, нюансы расчета

Наследники, которые получили свидетельство в 2006 году (и позднее, в том числе сейчас), должны заплатить только пошлину государству . Ее размер зависит от степени родства наследника с умершим и оценки наследуемого имущества.

Госпошлина в размере 0,3% от стоимости наследуемой доли имущества ( до 100 тысяч рублей) уплачивается следующими родственниками:

Законом предусмотрены льготы на оплату госпошлины . Например, несовершеннолетние наследники освобождаются от нее. Исчерпывающий перечень указан в статье 333.38 Налогового кодекса.

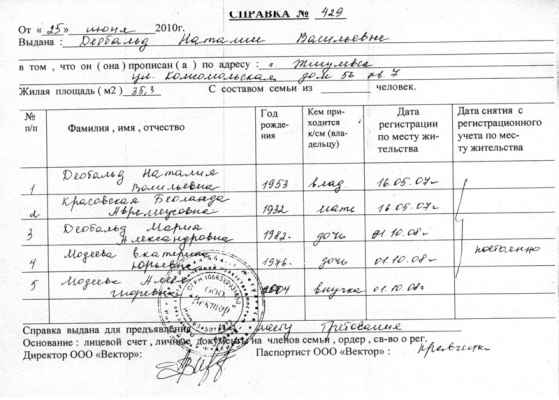

В последнее время наследники сталкиваются с определенными сложностями при расчете госпошлины, если в числе наследуемого имущества находится жилое помещение. Для ее расчета многие нотариусы требуют сведения о рыночной стоимости, иногда даже рекомендуют взять отчет в конкретных оценочных учреждениях.

Налог на наследство по закону, подлежащий уплате в настоящее время

Судебная практика по наследственным делам сталкивается с прецедентами, когда наследник фактически вступил в наследство за родственником умершим до конца 2005 года, а необходимое свидетельство стал получать только сегодня. Если факт наследования доказан, то для получения свидетельства необходимо уплатить налог на наследство по закону по тарифам, предусмотренным Законом РФ № 2020-1 О налоге с имущества, переходящего в порядке наследования или дарения от 12 декабря 1991 года. В законе указаны налоговые ставки и полный список лиц, освобождающихся от уплаты налога. Например, от налога освобождались лица, проживающие в наследуемом доме или квартире до, на момент и после смерти наследодателя. По истечении почти 10 лет факт доказывания совместного проживания имеет несколько нюансов и для выстраивания грамотной защиты в суде лучше обратиться за профессиональной юридической помощью .

Налог на наследство по завещанию, подлежащий уплате в настоящее время

Расчет налога на наследство по завещанию имеет почти те же особенности, что описаны выше. За исключением того, что с 2002 года до вступления в силу вышеуказанного в начале статьи ФЗ № 78, налог на наследство по завещанию исчислялся по ставкам, предусмотренным для наследников третьей и последующих очередей.

Если у Вас остались любые вопросы связанные с необходимостью рассчитаться с государством за полученное наследство - наши юристы с радостью Вас проконсультируют, бесплатно !

Налог на наследство близких родственников в 2017 году

До 2006 года налог на наследство по завещанию оплачивать были обязаны все наследники. С 2006 года этот налог был отменён по причине того, что многим просто не хватало финансовых ресурсов для его оплаты. Однако, те, кто столкнулся с получением наследственного имущества или собираются получить его в этом году, активно интересуются: какой же налог им придётся уплатить в 2017 году?

Облагается ли наследство по завещанию налогом в 2017 году?

В 2017 году уплачивать налог на наследственное имущество, полученное по завещанию не придётся. Это правило действует на основе вступившего в силу 1 января 2006 г. законопроекта No78-ФЗ. Исключением являются наследственные обязательства, открывшиеся раньше 2006 года. Какое бы имущество не получил наследник - дом, автомобиль, квартиру, он освобождается от уплаты наследственного налога.

В 2017 году уплачивать налог на наследственное имущество, полученное по завещанию не придётся. Это правило действует на основе вступившего в силу 1 января 2006 г. законопроекта No78-ФЗ. Исключением являются наследственные обязательства, открывшиеся раньше 2006 года. Какое бы имущество не получил наследник - дом, автомобиль, квартиру, он освобождается от уплаты наследственного налога.

Но существуют и определённые категории наследственного имущества, получив которое, наследники обязаны уплатить обязательный налоговый сбор в размере 13% независимо от времени вступления в наследство:

Вознаграждение за написанное наследодателем авторское произведение в области научной или художественной литературы

Этот налог накладывается на все формы интеллектуальной собственности, изданной покойным, если она имеет коммерческое продолжение. Наследник обязан уплатить обязательный платёж по указанным категориям имущества независимо от того, получил ли он право владения им по закону или по завещанию.

Налог на наследство по завещанию в России в 2017 году

Говоря об уплате налога по завещанию многие люди имеют в виду так называемую Госпошлину на получения свидетельства о вступлении в наследство. Она уплачивается до момента визита к нотариусу для получения свидетельства о вступлении в наследство.

Оплату пошлины необходимо произвести в любом случае, невзирая на то, каким образом получено наследственное имущество:

Сумма Госпошлины напрямую зависит от степени родства между завещателем и наследниками.

Первоочередные наследники - супруги, родители, дети, братья и сёстры платят налог в размере 0,3 % от стоимости наследственного имущества. Эта сумма не может превышать ста тысяч рублей.

Наследники других очередей или не связанные с наследодателем кровным родством должны уплатить 0,6% стоимости имущества, но не более миллиона рублей.

От уплаты Госпошлины в 2017 году освобождаются кровные родственники, жившие в одном помещении с умершим до момента кончины и продолжающие проживать в нём до момента принятия наследственного имущества.

Данная ставка Госпошлины рассчитывается и для наследников, получивших имущество по завещанию, и для тех, кому наследство досталось по закону, как первоочередным наследникам.

Размер Госпошлины устанавливается из размеров доли унаследованного имущества.

Существуют и категории граждан, которые полностью освобождаются от оплаты наследственной

Налог на имущество наследнику необходимо будет выплачивать в установленный законом срок после того, как он получит право собственности на унаследованные объекты.Если умерший имел долги по налоговым обязательствам, то преемнику придётся её оплатить. Сумма ежегодного налогового платежа рассчитывается индивидуально, исходя из коэффициентов, утверждённых в регионе проживания наследника.

Как рассчитывается сумма Госпошлины за наследство по завещанию

Для начала необходимо провести экспертизу рыночной стоимости унаследованного недвижимого имущества, либо получить бумагу о его кадастровой стоимости.

Стоимость участка земли можно узнать в Росреестре. Этот орган уполномочен выдать справку о стоимости участка.

Остальное имущество, например автомобиль или гараж, можно оценить, обратившись к экспертам.

После этого стоимость имущества умножается на утверждённый коэффициент и определяется размер пошлины.

Какой налог необходимо уплатить с продажи квартиры по наследству

Законодательством утверждён минимальный срок владения полученной в наследство жилплощадью.Он составляет три года. Если по истечении этого срока жилплощадь будет продана, то наследнику не придётся уплачивать налоговых сборов.

В том случае, когда жилплощадь находилась до момента продажи в собственности наследника менее трёх лет, ему придётся оплатить налоговый платёж в размере 13% от вырученной за её продажу стоимости. При условии срочной продажи жилой пощади, наследник имеет право претендовать на получение налогового вычета, размер которого зависит от вида реализуемого имущества.

Для того, чтобы поучить вычет, необходимо предоставить в налоговые органы заполненную декларацию и пакет обязательных бумаг:

Срок рассмотрения налоговой декларации составляет три месяца. Выплата налогового вычета осуществляется в течение тридцати дней с момента вынесения Налоговой инспекцией решения о предоставлении вычета.

Налоговое законодательство в нашей стране постоянно подвергается изменениям. Если у наследника возникают вопросы во время принятия наследства, то ему правильнее обратиться за разъяснениями к юристу или специалисту по наследственным спорам.

Дарственная на. Отказ от наслед.

"КонсультантПлюс: Практический комментарий основных изменений налогового законодательства с 2006 года"

1. Налог отменяется с 1 января 2006 года

Налог с имущества, переходящего в порядке наследования или дарения, отменяется. При этом согласно другим изменениям, которые внесены в главу 23 НК РФ Федеральным законом от 01.07.2005 N 78-ФЗ, при получении имущества от физических лиц в порядке дарения будет уплачиваться НДФЛ, но только в отношении недвижимого имущества, транспортных средств, акций, долей и паев, и только в случае, если даритель и одаряемый не являются членами семьи или близкими родственниками.

Изначально переходные положения в Федеральном законе от 01.07.2005 N 78-ФЗ отсутствовали и были включены в него только Федеральным законом от 31.12.2005 N 201-ФЗ. До внесения данных изменений переходные положения урегулированы не были, и по отношению к ситуации, когда наследство открылось в 2005 году, а свидетельство о праве на наследство выдается в 2006 году, Минфином РФ была сформулирована позиция о необходимости в таком случае уплаты налога (письмо Минфина РФ от 10.10.2005 N 03-06-03-05/65).

Новая ст. 3.1 Федерального закона от 01.07.2005 N 78-ФЗ регулирует вопросы, связанные с уплатой налога в случае, если наследство открылось до 1 января 2006 года:

1) В случае, если наследство открылось в 2005 году и свидетельства о праве на наследство выданы до 1 января 2006 года - налог должен быть уплачен

2) В случае, если наследство открылось в 2005 году и свидетельства о праве на наследство выданы начиная с 1 января 2006 года - налог не уплачивается.

Соответственно, в том случае, если наследство открылось уже в 2006 году, с наследуемого имущества налог не взимается.

То, что физические лица, получившие начиная с 1 января 2006 г. свидетельство о праве на наследство (которое открылось до 1 января 2006 года), освобождаются от уплаты налога с имущества, переходящего в порядке наследования или дарения, подтверждает и Минфин РФ (письмо Минфина РФ от 12.01.2006 N 03-06-03-05/02).

Согласно п. 7 ст. 5 Закона РФ "О налоге с имущества, переходящего в порядке наследования или дарения", физические лица, проживавшие за пределами Российской Федерации, были обязаны уплатить налог до получения документа, удостоверяющего право собственности на имущество. Выдача им такого документа без предъявления квитанции об уплате налога не допускалась. Согласно ст. 3.1 Федерального закона от 01.07.2005 N 78-ФЗ, с наследуемого имущества, в отношении которого свидетельства о праве на наследство выдаются начиная с 1 января 2006 г. налог не взимается. Поэтому в случае уплаты физическими лицами, проживающими за пределами РФ, налога с имущества, переходящего в порядке наследования, до 1 января 2006 г. и выдачи им свидетельств о праве на наследство после 1 января 2006 г. налог считается излишне уплаченным и подлежит возврату налогоплательщикам ( письмо Минфина РФ от 11.07.2006 N 03-06-03-03/29).

В письме Минфина РФ от 15.03.2006 N 03-05-01-04/66 указывается, что в отношении имущества, переходящего в порядке дарения, переходных положений не установлено. В соответствии с Законом РФ от 12.12.1991 N 2020-1 "О налоге с имущества, переходящего в порядке наследования или дарения" налог взимался при условии удостоверения нотариусами договоров дарения. Поэтому имущество, которое передано по договору дарения, удостоверенному нотариусом, в 2005 г. переход права собственности на которое регистрируется уже в 2006 г. формально может подпадать под обложение как налогом с имущества, переходящего в порядке наследования или дарения, так и НДФЛ. Финансовое ведомство считает, что возникшая проблема требует законодательного регулирования.

Открыть полный текст документа

Налог, ранее взимаемый при вступлении в наследство, заменен госпошлиной

Дата публикации: Среда, 19 Марта 2014 12:37

Налог на наследство — фраза, согласитесь, звучит несколько странно для людей, не знакомых с юридическими тонкостями налогового кодекса РФ. И тем не менее еще относительно недавно, а именно до 2006 года, в нашей стране действительно взимался налог на наследство и по завещанию, и по закону. Итак, давайте разберемся, как изменялась ситуация с необходимостью уплаты налогов при вступлении в наследство на протяжении последних десятилетий, и какие нововведения в Налоговом Кодексе РФ имеют место быть в наше время.

2006 год и ранее — «нереальный» налог на наследство

Как уже говорилось выше, налог на наследуемое имущество в России существовал до первого января 2006 года. Суть налогообложения наследственной массы заключалась в следующем: что бы ни получил наследник в качестве наследуемого имущества (квартиру, автомобиль, ценные бумаги и т.д.), он должен был заплатить государству налог в размере 13 % от оценочной стоимости наследственной массы. 13 % — это на самом деле очень существенная доля, что, естественно, вызывало недовольство у большинства наследников. Представьте себе, что человек, получивший в наследство дорогостоящую квартиру, обязан выплатить более 1/10 ее цены, причем государство не особенно интересуется, есть ли у наследника необходимая сумма.

Примечателен тот факт, что юридическое понятие «налог на наследство» в НК РФ нигде не встречается. Получение наследственного имущества, таким образом, рассматривалось кодексом, как получение дохода физическим лицом и именно в данном контексте облагалось «нешуточным» 13-процентным налогом «на доходы физических лиц». x

2006—2014 годы

Первого января 2006 года налогообложение наследуемого имущества было упразднено, и в обиход вошло такое понятие, как государственная пошлина, уплачиваемая наследниками за выдачу свидетельства о праве на наследство. Сколько же наследник должен был заплатить государству за подтверждение своих прав на наследство? Расчет был и до сих пор остается неизменным и очень простым:

Существует несколько нюансов, связанных с уплатой госпошлины за выдачу права на наследство:

Какова ситуация с оплатой пошлины на наследство в наше время?

На первый взгляд, никаких изменений в расчете госпошлины на выдачу свидетельства о наследовании в 2014 году не произошло. Однако это не совсем так. Если с 2006 до 2014 года наследник имел право предоставить нотариусу документ с указанием рыночной, инвентаризационной, кадастровой либо любой другой номинальной стоимости, то начиная с этого года нотариальные конторы стали принимать только бумаги с кадастровой оценочной стоимостью, которая в некоторых случаях в 20–30 раз выше инвентаризационной. Так что можно сказать, что в 2014 году получение недвижимости в наследство стало более «затратным» делом.

Налоги за наследство

Раньше наследники, которые получали наследство, были вынуждены платить налог на имущество при получении наследства.

Раньше наследники, которые получали наследство, были вынуждены платить налог на имущество при получении наследства.

Теперь же ситуация изменилась – наследование не является объектом налогообложения, но всё же совсем без выплат не обойтись.

Как было раньше

До января 2006 года налог на наследство присутствовал. Размер налога был равен 13%, то есть наследство приравнивалось к доходам физических лиц. До 2006 года налогом облагались все доходы, кроме вознаграждений, выплачиваемым наследникам авторам произведений, изобретений и так далее.

С 2006 года в данный перечень включается также наследование и дарение. Потому что при получении имущества при наследовании по завещанию, что при его наследовании по закону. люди, вне зависимости от того, какая у них степень родства с наследодателем, от подобного налога освобождены.

Исключение

Если наследство было открыто до вступления закона в силу, то есть до первого января 2006 года, то оно подлежит налогообложению. Это относится к имуществу, размер которого превышает 850 тысяч рублей.

Но подобные случаи почти что никогда не происходят, потому что за почти что десять лет почти что все наследственные случаи были успешно разрешены. Если же вдруг возникнет подобный прецедент, что по решению суда нужно будет вернуться к делу десятилетней давности, то налог должен быть уплачен.

Госпошлина

Но освобождение от налога не означает, что наследники избавлены от трат, пусть и в несколько меньших размерах, чем это было ранее, при действующем налоге.

Необходимой является уплата госпошлины за выдачу свидетельства о праве на наследство. Её размер напрямую зависит от степени родства – госпошлина на наследство близких родственников будет меньше.

Есть несколько категорий граждан, которые законодательно освобождаются от уплаты госпошлины из-за льгот, которые им присущи. Это:

Ещё одно исключение может возникнуть, когда по наследству переходит недвижимость, пригодная для проживания в ней. В таком случае все граждане, которые проживали там совместно с наследодателем на момент его гибели и продолжающие проживать там и после его смерти освобождаются от уплаты соответствующей пошлины.

Оценка

Чтобы рассчитать размер госпошлины, необходимо корректно оценить имущество. Это делается, в случае с недвижимостью, в БТИ, где выдаётся справка о рыночной или инвентаризационной стоимости.

Оценка автомобилей и других транспортных средств, как правило, происходит при помощи профессиональных независимых оценщиков-экспертов, которые находятся лично наследниками и оплачиваются ими из собственного кармана.

Наследникам

Источники:

, , , ,

Следующие:

Комментариев пока нет!

Поделитесь своим мнением