Наследство по закону оплата налогов

На главную / Наследство / Налог на наследство по закону в России. Какого размера налог?

Налог на наследство по закону в России. Какого размера налог?

При получении наследственного имущества каждый гражданин подвергается определённым налоговым выплатам или уплате государственных пошлин. Однако за последние несколько лет налоговое законодательство Российской Федерации подвергалось существенным изменениям, поэтому отдельные категории граждан обладают льготами, то есть вовсе освобождены от налогов.

Налогообложение при наследовании

При получении наследства каждый гражданин обязуется заплатить соответствующий налог либо государственную пошлину, размеры которых зависят от конкретной ситуации и различных факторов. В последние несколько лет в налоговом законодательстве России были произведены существенные изменения, отменившие некоторые налоговые выплаты.

Именно поэтому гражданин, собирающийся вступить в свои наследственные права, должен предварительно ознакомиться с нюансами процедуры и узнать, какие налоги и в каком размере ему подлежит заплатить.

Обязательный ранее в России налог на наследство, согласно ФЗ № 78 от 2005 года 1 июля. больше не взыскивается налоговой службой с наследников погибшего лица ни по закону, ни по завещанию, ни при наследовании жилого помещения.

На основании 18 пункта первой части 217 статьи НК РФ, принятие какого-либо имущества не сопровождается выплатой НДФЛ в размере 13% от кадастровой оценочной стоимости собственности, однако для некоторых категорий лиц сделано исключение, а именно для граждан, получивших по наследству следующее вознаграждение:

Данное вознаграждение передаётся наследникам исключительно при выплате налога при получении наследства в России, размеры которого определены 23 главой Налогового кодекса РФ. Полезная статья: можно ли отменить дарственную на квартиру?

Налогообложение принятого имущества

Помимо налога на наследство в России по завещанию либо по закону,налоговые выплаты взыскиваются и после обретения законных прав на завещанное имущество. К уплате правопреемником, получившим в Росреестре свидетельство о регистрации его права владения, относятся налоги на недвижимость, землю, движимое имущество и т.

Данному налогообложению подвергаются все физические лица, ставшие полноценными собственниками того или иного унаследованного имущества (400 статья НК РФ). Перечисленные налоговые выплаты могут сопровождаться льготами для отдельных категорий лиц, указанных в 407 статье НК РФ:

Размер налога устанавливается ФНС и начисляется в зависимости от кадастровой стоимости собственности по состоянию на 1 января каждого года, что регулируется 31 и 32 главами НК РФ.

Для получения льгот гражданам требуется обратиться в отделение налоговой службы, находящееся по месту расположения объекта налогообложения, с заявлением о предоставлении льготы и каким-либо документом, подтверждающим наличие основания на данное право (к примеру, справкой об установлении инвалидности I группы).

Налогообложение сделок с наследственным имуществом

Если преемник наследодателя решает совершить какую-либо сделку по отчуждению полученного им по наследству имущества (к примеру, его продаже) в течение трёх лет с момента открытия наследственной процедуры, на основании ФЗ № 212 от 23 июля 2013 года. гражданин обязан будет заплатить налог в размере 13% от кадастровой стоимости отчуждаемого имущества.

При этом преемник, продающий данную собственность, имеет право на получение соответствующего налогового вычета.

Как заплатить налоги?

Порядок оплаты налога на наследство в России по закону либо по завещанию:

- согласно 229 статье НК РФ, налогоплательщик обязан заполнить соответствующую налоговую декларацию 3-НДФЛ (её бланк возможно получить в отделении налоговой службы) до 30 апреля следующего года после обретения завещанной ему собственности

- до истечения данного периода гражданин должен передать сотрудникам налогового органа корректно заполненный бланк вместе с некоторой документацией, полный перечень которой возможно уточнить в ФНС (удостоверение личности преемника, свидетельство из Росреестра, справка о кадастровой стоимости недвижимости и т. д.)

- после выдачи гражданину уведомления и соответствующей квитанции требуется оплатить НДФЛ в любом отделении банковского учреждения.

Для оплаты НДФЛ, которым облагается полученное по наследству имущество, достаточно дождаться уведомления из налоговой инспекции с указанием размера налога. После этого гражданин может обратиться в любое отделение банка и заплатить требующуюся сумму.

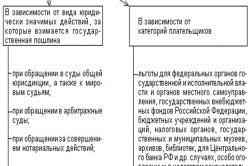

Государственные пошлины

Не стоит забывать, что вступление в наследственные права и обретение завещанного имущества обязательно сопровождается получением соответствующего свидетельства у нотариуса, открывшего процедуру. Размеры государственной пошлины за обретение данного документа, согласно 22 пункту первой части 333.24 статьи НК РФ, зависят от степени родственных связей между наследодателем и его правопреемниками:

В 11 и 12 пунктах первой части 333.35 статьи НК РФ содержится список тех лиц, которые могут быть освобождены от обязательного внесения платежа за госпошлину, а именно Герои РФ и Советского Союза, ветераны ВОВ, малоимущие и некоторые другие граждане, определённые Налоговым кодексом.

15/06/2016 - UPD: Обращаем ваше внимание, что с июля 2016 года ЕГРП прекращает выдачу свидетельств о праве собственности на имущество (в том числе дубликатов). Вместо этого госслужба оформляет соответствующую выписку, являющуюся правоподтверждаю щим документом. В остальном изменения не коснулись регистрационной процедуры и размеров госпошлин. Оставшиеся на руках у владельцев прежние свидетельства продолжают сохранять свою юридическую силу.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (Санкт-Петербург)

Это быстро и бесплатно !

Понравилась статья? Поделись с друзьями в социальной сети!

Информация о налоге на наследство для россиян

Если вы должны в текущем году получить наследство, то вам непременно нужно знать о том, что такое наследство на налог, вернее, какой налог накладывается на ваше наследство.

Что же это такое и как происходит весь процесс?

Немного о понятии наследства

Права и обязанности умершего человека, которые переходят к его родным и близким, называются наследованием. В Российской Федерации существует два вида осуществления наследства:

Обратите внимание! Начиная с 2006 года налог на наследство в России был аннулирован. Имущество, которое получено при наследии, облагается налогом в виде оплаты специальных государственных пошлин (согласно с нормами Налогового кодекса РФ).

Все ли оплачивают сборы

При введении в силу принятого закона РФ № 78-ФЗ налог на наследство по закону или по завещанию не берется, как это было раньше. В п.18 ст.17 НК РФ отчетливо описывается, что за средства, которые получены по наследству, налог оплачивать не надо. Еще данный закон уравнивает права всех наследников. Но также есть и небольшое исключение, при котором некоторые части наследства облагаются пошлиной.

К ним относятся:

В таком случае налогообложение наследства равно 13% от всей цены наследственного владения. Еще очень важно, что все наследственные правоотношения, которые существовали до 2006 года, обязаны облагаться налогом при наследовании.

Чтобы обрести свидетельство о наследстве, следует отдать за него сумму в размере государственного сбора. Выдаст данный документ нотариус. А процент налога на наследство, согласно с п. 22 ст. 333.24 НК РФ, зависит напрямую от степени родства. То есть пошлина предусматривается, учитывая позицию наследника в семействе наследодателя.

Например, в п.22 ст.333.24 НК РФ написано, что 0,3% от стоимости имущества (но не больше 100 000 рублей) должны заплатить:

А все остальные, кто не перечислен в данном списке родственников, оплачивают 0,6% сбора.

Кто исключен из списка оплаты госпошлины

Согласно п.11, 12 ст. 333.35 НК РФ, есть группы людей, которые не должны вносить госпошлину. К этой группе относятся:

Как правильно дать оценку наследственной собственности? Чтобы правильно вычислить свой налог при вступлении в наследство, вы должны знать всю ценность своей части. В этом вам поможет эксперт, который даст объективное заключение. А также вам нужно будет узнать инвентаризационную, рыночную или другую цену наследства.

Еще стоимость недвижимости, кроме участков земли, помогут установить работники БТИ. Они выдадут информацию о расценках жилья на рынке. Соответственно п.8, п.9 ст. 333.25 НК РФ, цену на недвижимость определяют оценщики, юридические лица, которые имеют право подписать контракт на проведение оценки.

Чтобы оценить объекты, можно обратиться к помощи объективных работников, которые имеют все основания осуществлять такие операции. То есть оценочную работу могут проводить физические и юридические лица, которые обезопасили свои обязательства и являются участниками организаций оценщиков.

За какие объекты берут налог

Наследуемая собственность и ее объекты после завершения процедуры будут покрываться налогом по Закону РФ от 09.12.1991 № 2003-1. Платить его обязаны, естественно, собственники имущества.

Ознакомьтесь с некоторыми из объектов, за которые вносят сбор:

Налог на наследуемое имущество следует уплатить со времени смерти наследодателя. Если у плательщика есть льготы, то налоговики произведут перерасчет, и остатки будут возвращены.

Какой налог при дарении? Налог на наследование или дарение берется при передаче собственности в дар или по завещанию. Не все имущество, полученное в подарок, с 2006 года будет освобождаться от налогов.

Итак, подарки в виде недвижимости, транспорта, акций, долей будут облагаться НДФЛ, но с одним исключением, если все это подарено не членом семьи или родственником. В ином случае налог отменяется. А вот за ювелирные украшения, мебель, материальные средства платить не надо.

Очень важно: даже если вы освобождены от налога на наследование и дарение, то декларацию о доходах вы все равно должны подать.

Перечень обязательных платежей

При оформлении наследства вы столкнетесь с такими расходами:

При получении наследства с собой необходимо иметь некоторые документы:

Срок владения наследством начинается со времени смерти наследодателя, а не с дня регистрации права собственности.

Не бойтесь, что при приобретении наследства возникнут какие-то вопросы. Юристы всегда придут к вам на помощь.

Налог при наследовании и дарении квартир

У всех нас есть любимые бабушки и дедушки. И практически все они имеют за душой какое-либо имущество – начиная от простых книг и швейной машинки и заканчивая солидной квартирой в центре города.

Часто наши родственники делают нам подарки, но случается, что и не успевают это сделать, поскольку все мы смертны.

При наследовании и дарении имущества в виде квартиры в зависимости от степени родства возникает или не возникает обязанность по уплате налога.

Рассмотрим подробнее вопросы налога на наследование или дарение, тем более, что в 2006 году были существенные изменения в этой сфере.

Закон РФ «О налоге с имущества, переходящего в порядке

наследования или дарения» 1991 года

До 01.01.2006 года на территории РФ действовал Закон РФ от 12 декабря 1991 года № 2020-1 «О налоге с имущества, переходящего в порядке наследования или дарения», а также действовал пункт 7 статьи 13 НК РФ. в котором было указано, что налог при наследовании и дарении относится к федеральным налогам и сборам.

В то время льготами по налогу на имущество, переходящему в порядке наследования, могло воспользоваться только ограниченное число лиц.

Так, в соответствии со ст.4 этого Закона от налогообложения освобождалось любое имущество, переходящее в порядке наследования супругу, пережившему другого супруга, от одного супруга другому, а также жилые дома (квартиры) и паенакопления в ЖСК, если наследники проживали в этих домах (квартирах) совместно с наследодателем на день открытия наследства.

Кроме того, не облагались налогом жилые дома, переходящие в порядке наследования инвалидам I и II групп.

Во всех остальных случаях приходилось уплачивать налог на наследование.

Объектами налогообложения являлись жилые дома, квартиры, дачи, садовые домики в садоводческих товариществах, а также паенакопления граждан в ЖСК.

И хотя исчисление налога в таких случаях производилось налоговыми органами на основании сведений об инвентаризационной стоимости квартир, представляемых органами БТИ, а не их рыночной стоимости, сумма эта была, как правило, немаленькой.

Самое главное – при неуплате этого налога, регистрационная палата (ныне Федеральная регистрационная служба) не регистрировала за наследниками право собственности на квартиру, поскольку налоговая не выдавала справку об уплате этого налога!

В итоге получался замкнутый круг – получишь квартиру, когда заплатишь налог, а до этого она тебе не принадлежит, однако заплатить немаленький налог очень часто было просто не из чего.

Отмена налога на имущество при наследовании и дарении

Однако от налога на дарение таких объектов Вы освобождаетесь, только если они получены от близких родственников, круг которых определяется согласно Семейного кодекса РФ, т.е. от супругов, родителей и детей, дедушек, бабушек и внуков, полнородных и неполнородных братьев и сестер.

В противном случае придется заплатить государству установленный законом 13-процентный налог, другими словами, что бы родственники ни дарили друг другу, платить налог им не придется, правда, родственные отношения должны сохраняться на дату перехода имущества в собственность одаряемого физического лица.

Что нужно сделать, чтобы принять наследство?

Гражданским кодексом РФ предусмотрено, что принятие наследства может быть осуществлено одним из двух способов: путем подачи нотариусу по месту открытия наследства заявления о принятии наследства (заявления о выдаче свидетельства о праве на наследство) либо путем совершения определенных действий.

Второй способ допустим только путем обращения в суд с исковым заявлением, если Вы пропустили 6-тимесячный срок для принятия наследства.

Свидетельство о праве на наследство выдается в любое время по истечении 6 месяцев со дня открытия наследства (смерти наследодателя).

Расходы при наследовании жилья

Отмена налога на наследование предоставила определенные финансовые преимущества наследникам, а сам закон был встречен с огромным одобрением как прогрессивный и цивилизованный, освобождающий от уплаты налога десятки миллионов граждан.

Однако определенные расходы в связи с оформлением наследства в виде жилья понести все-таки придется.- Вам будет необходимо заплатить государственную пошлину Управлению ФРС в размере 500 рублей за регистрацию права собственности на жилую недвижимость.

Так, если речь идет о получении наследства детьми, супругами, родителями или братьями и сестрами умершего, то размер госпошлины составит 0,3% стоимости имущества, но не больше 100 000 рублей, во всех остальных случаях - 0,6%, но не больше 1 000 000 рублей.

ВАЖНО. Тут есть один существенный момент: в настоящее время оценка жилья может определяться как лицами, имеющими лицензию на проведение оценки недвижимости или состоящими в СРО (независимыми оценщиками), либо органами по учету объектов недвижимости (БТИ).

Конечно же, нотариусу выгоднее использовать рыночную оценку жилья, поскольку, чем она выше – тем больше нотариальный тариф (и соответственно, доход нотариуса).

Какую справку предоставлять – решать только Вам.

В любом случае нотариус при наличии нескольких оценок обязан принять в расчет наименьшую из них – на это указывается в ст.333.25 НК РФ.

Отмечу, что льготы по уплате вышеуказанных нотариальных тарифов (пошлины), а именно при выдаче свидетельства о праве на наследство, установлены Налоговым кодексом РФ в статье 333.38.

Так, от уплаты пошлины освобождаются:В этих случаях факт совместного проживания доказывается выпиской из домовой книги и справкой из ЕИРЦ (расчетной организации).

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях. Читайте нас, где угодно. Будьте всегда в курсе главного!

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Налоги на наследство

1.07.2005 года был принят Федеральный Закон №78-ФЗ, согласно которому наследование квартиры. а также наследство по завещанию или по закону более не облагаются налогом . При этом в случаях, если наследство было открыто до 1 января 2006 года, а его оценочная стоимость составляет более 850 тысяч рублей . каждый из наследников обязан выплатить налог в размере 13% от стоимости наследства .

Исключение составляет наследство в виде средств, полученных в награду за литературные труды, изобретения и иные случаи, предусмотренные законом, и указанных в пункте 18 статьи 217 Налогового кодекса Российской Федерации (НК РФ). Наследник обязан выплатить 13% от полученной суммы .

Также выплачиваются налоги на наследуемую землю, транспорт и имущество наследодателя . В тех случаях, когда льготы на сумму выплат появляются после получения наследства, представители соответствующих органов могут произвести перерасчет и возврат переплаты по одному из налогов.

Государственная пошлина за выдачу свидетельства о праве на наследство

Для вступления в право распоряжения наследством физическими и юридическими лицами выплачивается государственная пошлина за выдачу свидетельства о праве на наследство . Ее размер регулируется ст. 333 НК РФ, и зависит от степени родства с умершим. Таким образом, близкие родственники выплачивают сумму в размере 0,3% от полученного наследства, а все прочие наследники: 0,6% . При этом максимальный размер госпошлины не может превышать 100 тысяч рублей в первом случае и 1 миллиона рублей - во втором.

Согласно ст. 333.38 НК РФ, определяются случаи, когда наследник освобождается от уплаты пошлины . В случае если наследников несколько, выплаты осуществляет каждый из них. Оплата производится путем наличного или безналичного расчета с получением квитанции, подтверждающей факт внесения нужно суммы.

Налог на доходы физических лиц

После принятия закона №78-ФЗ, наследники по закону либо по завещанию освобождаются от уплаты налога на доходы физических лиц в сумме 13%. При открытии наследства до 1 января 2006 года, наследник обязан выплатить налог, если оценочная стоимость движимого или недвижимого имущества превышает 850 тысяч рублей. Помимо того, налог выплачивается при получении в наследство денежных сумм в виде наград за интеллектуальную собственность наследодателя. Согласно п. 18 ст. 217 НК РФ, к таким средствам относятся:

Налог на имущество физических лиц

Получение в наследство имущества наследодателя обязывает наследников выплатить налог в соответствии с законом от 09.12.1991 N 2003-1. К объектам налогообложения относятся :

От уплаты налога освобождаются :

Кроме того, п. 2 ст. 4 Закона № 2003-1 ФЗ освобождает от уплаты налогов представителей следующих групп населения :

Точная сумма налога зависит от региона . в котором расположена собственность наследодателя, и ее размер. Налоговые платежи начисляются каждый год с момента вступления в наследство. Согласно пп. 3 п. 3 ст. 44 НК РФ, к наследнику переходит также и обязанность по выплате долгов за наследуемое им имущество. Выплаты производятся до 1 ноября года, следующего после года, в который был начислен налог на имущество.

Земельный налог

Согласно ФЗ от 29.11.2004 N 141-ФЗ, при получении в качества наследства земельный участок, наследник обязан выплачивать налог на землю . Налог платится каждый год, при этом он начисляется со дня смерти наследодателя. Его сумма определяется в зависимости от места расположения участка . который проходит оценку.

Так, при отсутствии дополнительных условий, налоговая ставка равна 0,3% от стоимости земли при получении ее в наследство в виде сельскохозяйственных участков, земель, предназначенных под строения, садов и огородов. В прочих случаях ставка равна 1,5%.

От уплаты налога на землю освобождаются малочисленные народы Дальнего Востока, Сибири и Севера, а также представители народов, использующих земли для сохранения культурных особенностей и образа жизни. К ним же относятся народности, ведущие на земле хозяйственные промыслы.

Транспортный налог

Лица, получившие в наследство один или несколько видов транспорта, обязаны выплачивать налог на него . Выплаты производятся с того времени, как транспорт был зарегистрирован на нового владельца. К видам транспорта, за которые необходимо выплачивать налог, относятся:

При этом сельскохозяйственные машины, промысловые суда с двигателем и лодки с двигателем, сила которого не достигает 5 л.с. налогом не облагаются . Также от налога освобождаются легковые автомобили, полученные наследодателем в виде соцпомощи, или предназначенные для инвалидов.

Согласно пп. 3 п. 3 ст. 44 НК РФ, наследник, вступающий во владение транспортом наследодателя, обязан покрыть его задолженности по транспортному налогу . Сумма налога определяется представителями соответствующих органов на основании информации, которая предоставляется наследником при постановке транспортного средства на учет. Срок его уплаты не может быть установлен раньше сроков, предусмотренных п. 3 ст. 363 НК РФ.

Заключение

Наследники, принявшие согласно закону или завещанию имущество в виде земли, транспорта, недвижимости или средств, полученных наследодателем за его научную или культурную деятельность, обязаны выплатить налог на доход. Он равен 13% от полученной суммы, или оценочной стоимости имущества на момент открытия наследства. Принятый в 2005 году Закон №78-ФЗ освободил их от выплат за прочие виды собственности. Однако если наследство было открыто до 1 января 2006 года . а его оценочная стоимость составляет свыше 850 тысяч рублей, наследникам будет необходимо выплатить 13% от этой суммы.

При получении свидетельства. подтверждающего право на наследство, должна быть выплачена госпошлина . Ее размер регулируется пп. 22 п. 1 ст. 333.24 НК РФ. Кроме того, налоговым кодексом предусмотрены категории лиц, освобожденных от уплаты пошлины и различных видов налоговых соборов. Если наследник попал в льготную категорию уже после принятия наследства, будет произведен перерасчет сумм . которые он обязан уплачивать ежегодно.

Задайте свой вопрос юристу!

Бесплатная горячая линия

Москва и область

Ставка подоходного налога на наследство по закону РФ

С 1 января 2006 года ранее действующий налог на имущество, которое было получено в порядке наследования, был отменен. Если налог на дарение был заменен на оплату налога на доход физического лица, то тот, кто унаследовал имущество, освобожден от налога полностью. Кроме того, налоговое законодательство РФ в принципе не имеет такого понятия, как «налог на наследство».

Действующая редакция Налогового кодекса Российской Федерации предполагает отсутствие ставки подоходного налога на наследство, по закону РФ наследство не подлежит налогообложению, как в натуральной, так и в денежной форме. Однако, и здесь существуют некоторые исключения – за вознаграждения, выплачиваемые наследникам авторов произведений искусства, литературы, науки, промышленных образцов и открытий, придется заплатить налог на доход физического лица.

Действующая редакция Налогового кодекса Российской Федерации предполагает отсутствие ставки подоходного налога на наследство, по закону РФ наследство не подлежит налогообложению, как в натуральной, так и в денежной форме. Однако, и здесь существуют некоторые исключения – за вознаграждения, выплачиваемые наследникам авторов произведений искусства, литературы, науки, промышленных образцов и открытий, придется заплатить налог на доход физического лица.

Даже притом, что ставка подоходного налога на наследство по закону РФ отсутствует как таковая, обязанность оплаты получаемого в дар имущества сохраняется и определяется как ставка налога на доход физического лица. Налог на наследство, как обязательная государственная пошлина, напрямую зависит от степени родства между покойным и наследователем. Так, наследники 1й и 2й очереди обязаны оплатить госпошлину в размере 0,3% от гос.стоимости наследуемого имущества, однако, сумма выплаты не может превышать 100 тысяч рублей. Наследники со степенью родства групп 3-5 обязаны оплатить госпошлину на наследуемое имущество в размере 0,6% от его стоимости, но не выше 1 млн.рублей.

Размер госпошлины, которая предназначается в качестве уплаты на наследуемое недвижимое имущество, рассчитывается исходя из рыночной стоимости объекта наследования. Так, справка о рыночной стоимости такого рода недвижимого имущества, как дом, дача или квартира, выдается в БТИ движимое имущество, в частности автомобили, может быть оценено независимыми оценщиками, обладающими определенными знаниями в данной области.

Несомненно, важно отметить, что российское налоговое законодательство, в частности статьей 333.35 НК РФ устанавливаются категории граждан, которые могут быть освобождены от уплаты госпошлины при наследовании имущества, либо в отношении них может быть применена специальная льгота. В частности, от уплаты госпошлины полностью освобождаются: Герои Советского Союза и РФ, участники ВОВ, кавалеры ордена Славы. Также, в случаях, когда наследуемое имущество, пригодное для жизни, будет предполагать дальнейшее проживание наследника, ранее проживающего вместе с наследодателем, уплата госпошлины не потребуется.

Исходя из вышеизложенного можно отметить, что, даже, несмотря на отсутствие налога на наследство, обязанность по оплате госпошлины за наследуемое имущество и получение свидетельство о праве наследования сохраняется за каждым наследником.

Комментарии:

Если наследодатель и наследник проживали в одной квартире, но эта квартира - коммунальная - влияет ли это на госпошлину? Конкретно - если сосед по коммунальной квартире завещал другому соседу свою комнату, то наследник, не являющийся родственником, обязан уплатить пошлину в размере 0,6% или пошлина отменяется?

Добавить комментарий:

Сайт использует файлы cookie .Продолжая просмотр сайта, вы соглашаетесь с использованием файлов cookie.

© 2009-2017 Бесплатная юридическая консультация и помощь по телефону и по интернету в режиме online

Cкачать медиа-кит

Источники:

, , , ,

Следующие:

- Не передаются по наследству от предков к потомству

- Нотариус по месту открытия наследства принимает меры к охране наследственного имущества

Комментариев пока нет!

Поделитесь своим мнением