Налог на продажу недвижимости доставшейся по наследству

Как избежать налога на продажу недвижимости, полученной по наследству

Нам с сестрой досталась 1-к квартира по наследству. Продать мы ее сможем за 2 200 000 руб. В связи с тем, что сестра проживает в другом городе, она хотела отказаться от наследства, чтобы я одна могла провести все процедуры,а потом просто передать ей деньги. Однако, с момента смерти наследодателя не прошло 3 лет( 05.03.2016), соответственно, если я одна буду собственником квартиры, то заплачу подоходный налог 13% с суммы 1 200 000 руб. (2200000-1000000=1200000). А если мы вступим вдвоем, то заплатим налог только со 100000 каждая? (2200000:2 (доли)=1100000-1000000=100000)? Как нам избежать налогообложения или уменьшить сумму налога? И могу ли я выступать от имени сестры по генеральной доверенности при вступлении в наследство?

С уважением, Князева Елена Витальевна. Т.89194947195 servas.00@mail.ru

12 Апреля 2016, 20:32 Елена Князева, г. Пермь

Ответы юристов (9)

к сожалению, избежать налога не получится пока не пройдет срок владения. можете взять доверенность у сестры на регистрацию ее права собственности на основании права на наследство и последующее отчуждение с правами на заключение сделки и регистрацию.

12 Апреля 2016, 20:43

Есть вопрос к юристу?

Город не указан

Елена, добрый вечер! Поскольку право собственности на квартиру возникло после 01.01.2016, при продаже квартиры ранее трех лет владения будет применяться положения ст. 217.1 НК согласно которой

5.В случае, если доходы налогоплательщика от продажи объекта недвижимого

имущества меньше, чем кадастровая стоимость этого объекта по состоянию

на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемый объект недвижимого имущества, умноженная на понижающий коэффициент 0,7, в целях налогообложения налогом доходы

налогоплательщика от продажи указанного объекта принимаются равными

кадастровой стоимости этого объекта по состоянию на 1 января года, в

котором осуществлена государственная регистрация перехода права

собственности на соответствующий объект недвижимого имущества,

умноженной на понижающий коэффициент 0,7.

В случае, если кадастровая стоимость объекта недвижимого имущества,

указанного в настоящем пункте, не определена по состоянию на 1 января

года, в котором осуществлена государственная регистрация перехода права

собственности на указанный объект, положения настоящего пункта не

применяются.

Т.е. вне зависимости от того, за сколько будет продана квартиры налог будет платится не от указанной суммы а от кадастровой стоимости квартиру Х на 0,7.

В соот. со ст. 220 НК сумму налоговой базы от продажи при этом можно уменьшить на 1 млн. т.е. платить налог, например не с 2,2 а с 1,2

также надо учитывать

6.Законом субъекта Российской Федерации вплоть до нуля для всех или

отдельных категорий налогоплательщиков и (или) объектов недвижимого

имущества может быть уменьшен .

1) минимальный предельный срок владения объектом недвижимого имущества, указанный в пункте 4 настоящей статьи

2) размер понижающего коэффициента, указанного в пункте 5 настоящей статьи.

12 Апреля 2016, 20:44

Город не указан

С учетом предусмотренной ч. 6 ст. 217.1 НК возможности снижения налогового бремени при продаже квартир рекомендую обратится с запросом в mfin.permkrai.ru/ — возможно у вас приняты какие либо поправки в законодательство в этой части или планируются

12 Апреля 2016, 20:51

Т.е. вне зависимости от того, за сколько будет продана квартиры налог будет платится не от указанной суммы а от кадастровой стоимости квартиру Х на 0,7.

Власов Андрей

не соглашусь, кад. стоимости учитывается если доход от сделки меньше нее и вообще если она определена на 01.01.2016

12 Апреля 2016, 20:52

Статья 1152. Принятие наследства

4. Принятое наследство признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия, а также независимо от момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации.

Статья 217.1 Налогового кодекса РФ

3. В целях настоящей статьи минимальный предельный срок владения объектом недвижимого имущества составляет три года для объектов недвижимого имущества, в отношении которых соблюдается хотя бы одно из следующих условий:

1) право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи и (или) близким родственником этого налогоплательщика в соответствии с Семейным кодексом Российской Федерации

Также подлежит уплате подоходный налог с продажи квартиры полученной по наследству по ставке 13 % от стоимости имущества.

Можно оформить вычет в сумме необлагаемой суммы в размере 1 миллиона рублей, для этого нужно подать декларацию 3 НДФЛ.

12 Апреля 2016, 20:52

Здравствуйте, Елена. Оптимальным вариантом для вас будет вступить в наследство обеим и продать каждой свою долю по отдельному договору купли-продажи. в этом случае каждая из вас сможет заявить вычет в 1 000 000 руб.

Согласно письму ФНС РФ от 2 ноября 2012 г. N ЕД-4-3/18611@

Федеральная налоговая служба по вопросу получения имущественного налогового вычета по налогу на доходы физических лиц сообщает следующее.

В соответствии с пп. 1 п. 1 ст. 220 Налогового кодекса Российской Федерации налогоплательщик при определении размера налоговой базы по налогу на доходы физических лиц имеет право на получение имущественных налоговых вычетов в суммах, полученных налогоплательщиком в налоговом периоде от продажи, в частности, квартир, комнат, включая приватизированные жилые помещения, и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1 000 000 руб.

Если у двух налогоплательщиков имеется по 1/2 доли в праве собственности на квартиру, принадлежащую им менее трех лет, и на каждую долю оформлено свидетельство о государственной регистрации права собственности, то в случае продажи налогоплательщиками своих долей по договору купли-продажи, в котором каждый налогоплательщик выступает продавцом своей доли как самостоятельного объекта купли-продажи, имущественный налоговый вычет по доходам от такой продажи предоставляется каждому налогоплательщику в сумме, не превышающей 1 000 000 руб.

Сумма дохода, превышающая сумму примененного имущественного налогового вычета, подлежит налогообложению налогом на доходы физических лиц в общеустановленном порядке по ставке 13 процентов.

Указанная позиция согласована с Министерством финансов Российской Федерации Письмом от 16.10.2012 N 03-04-08/1-352.

Доведите настоящее письмо до нижестоящих налоговых органов.

Да, вы можете продать долю сестры от ее лица на основе нотариальной доверенности оформленной на вас.

12 Апреля 2016, 20:53

Уточнение клиента

Спасибо, Максим! Ваше мнение-именно тот вывод, кот я сделала, почитав инфо в интернете, именно отдельными договорами мы и хотели в дальнейшем оформить продажу. единственное, что я не поняла- применяется ли к наследникам положение о кадастровой стоимости умнож на 0,7? в одном месте про это говорится, в другом-нет. для себя я сделала вывод, что-применяется.

по поводу распределения гонорара- я голосую за ваш ответ, тк услышала именно то, что хотела услышать (заметьте, ни один юрист про это не упомянул, а я сама в прошлом году оформляла так сделку для получения вычета 2000000 с покупки доли).

и вообще, где в перми можно консультироваться с вами? потому что чувствую, что еще много "подводных камней" мб на пути.

хотя мнения всех ответивших юристов интересны, например, один из них упомянул о снижении времени или налога на основании закона пермского края, вы не знаете, есть ли такие положения у нас в крае? мы с сестрой- не пенсионеры, не инвалиды, я-многодетная мама.

13 Апреля 2016, 06:47

Город не указан

не соглашусь, кад. стоимости учитывается если доход от сделки меньше нее и вообще если она определена на 01.01.2016

Чернобавский Дмитрий

Хотя, может вы и правы мой ответ можно понять и так что продав за десять млн. при кадастровой в 3 млн. налог будет уплачен с кадастровой а не с фактической

12 Апреля 2016, 21:04

Город не указан

Просто по факту кадастровая чуть не в два раза завышена от рыночной, не так давно с этим столкнулся поэтому если продается за 2,2 млн.(рыночная реальная цена) то кадастровая стоимость будет 4-4,5 млн.

12 Апреля 2016, 21:10

Спасибо, Максим! Ваше мнение-именно тот вывод, кот я сделала, почитав инфо в интернете, именно отдельными договорами мы и хотели в дальнейшем оформить продажу. единственное, что я не поняла- применяется ли к наследникам положение о кадастровой стоимости умнож на 0,7? в одном месте про это говорится, в другом-нет. для себя я сделала вывод, что-применяется.

Елена Князева

Не важно наследники или нет. Главное что недвижимость получена в собственность в 2016 году, значит применяется. Но если ваша кадастровая стоимость в разы выше рыночной вы можете ее оспорить в судебном порядке на основании независимой оценки.

по поводу распределения гонорара- я голосую за ваш ответ, тк услышала именно то, что хотела услышать (заметьте, ни один юрист про это не упомянул, а я сама в прошлом году оформляла так сделку для получения вычета 2000000 с покупки доли).

Елена Князева

Спасибо за ваше мнение, замечу, что распределяете гонорар вы сами, по вашему усмотрению при закрытии вопроса (есть соответствующая кнопка), согласовывать это с кем либо не нужно.

и вообще, где в перми можно консультироваться с вами? потому что чувствую, что еще много «подводных камней» мб на пути.

Елена Князева

В силу специфики моей основной работы я очных консультаций не оказываю, но если у вас в будущем появятся еще вопросы то вы можете писать мне в чат, как и любому другому юристу проекта. Там в форме диалога можно вполне удобно решить любой вопрос.

хотя мнения всех ответивших юристов интересны, например, один из них упомянул о снижении времени или налога на основании закона пермского края, вы не знаете, есть ли такие положения у нас в крае? мы с сестрой- не пенсионеры, не инвалиды, я-многодетная мама.

Елена Князева

Насколько мне известно, пока в Пермском крае не принято никакого нормативного акта который устанавливал бы льготы в соответствии с п.6 ст. 217.1 НК РФ.

13 Апреля 2016, 07:54

Ищете ответ?

Спросить юриста проще!

Задайте вопрос нашим юристам - это намного быстрее, чем искать решение.

Налог с продажи квартиры, полученной по наследству

Получив по наследству недвижимое имущество, человек приобретает право владения им. Это означает, что с новой собственностью он может делать, что пожелает - дарить продавать, менять и пр. Каких-либо ограничений или особых требований по оформлению сделок, касающихся наследуемых объектов, российское законодательство не предусматривает.

Стоит отметить, что по наследству может быть передана только квартира, находящаяся в собственности. Если она не приватизирована, то ни по завещанию, ни по закону переписать ее на родственников или на кого-нибудь еще нельзя. Некоторые ограничения есть также на кооперативное жилье - передача такой жилплощади по наследству возможна только после окончательных расчетов с построившей дом организацией.

Нужно или нет платить налог?

В соответствии с НК РФ, россияне обязаны выплачивать налог с продажи квартиры, полученной по наследству, так же как и собственники недвижимого имущества, приобретенного другим способом. Денежные средства, вырученные при продаже наследуемой квартиры, согласно положениям и нормам закона, являются прибылью, и значения не имеет, откуда она получена, если совершенная сделка правомерна. Однако реализация полученного по наследству объекта недвижимости подлежит налогообложению в зависимости от временного промежутка владения им.

Доходы от продажи квартиры, права на которую были оформлены менее 3 лет назад - это деньги, за которые необходимо рассчитаться с государством. Размер выплат равен:

При продаже квартиры, полученной по наследству, не нужно выплачивать налог, если прошло уже больше 3 лет, как не нужно и предоставлять в ФНС декларацию. Взысканию подлежит только прибыль, превышающая по размеру 1 млн. рублей.

В настоящее время, несмотря на то, что налоговое законодательство было откорректировано в области определения минимального срока владения объектом недвижимости до его реализации, новые правила на наследство такого рода не распространяются.

Особенности продажи унаследованного жилья

Многие граждане ошибочно считают, что продажа квартиры, полученной по наследству, дело простое и быстрое. Однако данная сделка может быть проведена только, если на наследственное имущество были оформлены все необходимые бумаги.

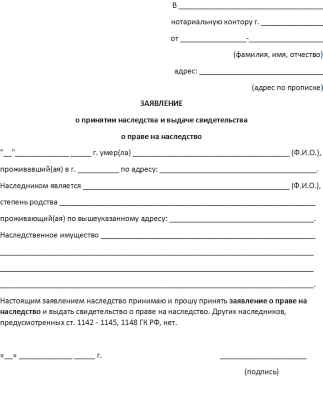

Прежде чем заняться продажей квартиры, следует принять наследство - стать полноправным владельцем данной недвижимости. Сначала в положенный срок в нотариальной конторе открывается наследственное дело. По истечении полугода, при наличии все необходимых документов, нотариус выдает свидетельство на право собственности. Факт получения наследства подтверждается именно этим документом. Далее акт следует зарегистрировать и лишь потом можно продавать квартиру, полученную по наследству. Если эту процедуру упустить из внимания, то даже оформленный контракт купли-продажи не будет считаться действительным.

При возникновении желания найти покупателя, не следует забывать, что если квартира находится в собственности, как уже было сказано выше, меньше трех лет, то дивидендами придется делиться с государством.

После продажи наследственной квартиры, полученный документ - копию договора купли-продажи необходимо сохранить для предоставления в налоговые органы.

Документы, требуемые при оформлении сделки купли-продажи

Для продажи унаследованной квартиры необходимо собрать определенный пакет документов. В него входят:

Кто имеет право не платить налог?

Российским законодательством определена категория граждан, которая имеет льготы на налоговые выплаты при продаже жилья, полученного наследственным путем. Полностью освобождаются от внесения денег в государственную казну:

Для подтверждения того, гражданин действительно имеет статус льготника, он должен принести вместе с соответствующим заявлением в налоговую инспекцию документальное подтверждение данного факта.

В отдельный перечень Налоговым кодексом внесены лица, которые освобождены от налога при получении вообще какого-либо дохода. Это:

Легко ли продать полученную квартиру?

Оглашение воли наследодателя в виде завещания и вступление в права наследования - это лишь часть длительного пути, который ведет к реализации полученной недвижимости. Кроме того, продажа квартиры, полученной по наследству, имеет еще некоторые нюансы, знать которые просто необходимо:

Договор продажи – возможные сложности

Оформление договора купли-продажи квартиры, полученной в наследство, практически не отличается от любой сделки, связанной с недвижимым имуществом. Основной момент, на который следует обратить внимание стороне, приобретающей подобный объект, это цена. Нередко, для того чтобы полученную при продаже прибыль по-возможности скрыть, продавец существенно занижает стоимость жилья, указывая в контракте малую цифру. Сколько реально стоит недвижимый объект, стороны оговаривают устно между собой. Продажа квартиры по такой схеме чревата неприятными последствиями. Если возникнет спорная ситуация, покупатель не сможет подтвердить реальную стоимость жилья и то, какую денежную сумму он передал продавцу. Если дело дойдет до суда, то при аннулировании сделки обратно он получит ровно столько, сколько зафиксировано в договоре.

Есть еще один неприятный момент, который редко, но возникает. Если после сделки обнаружится, что существуют еще лица, которые также имеют право претендовать на данное наследство, этот контракт по купле-продаже недвижимости будет судебном порядке признан недействительным.

Юристы и профессиональные риэлторы советуют, прежде чем продать или купить наследственный объект недвижимости, лучше проконсультироваться и разобраться, есть ли в намечающейся сделке подводные камни.

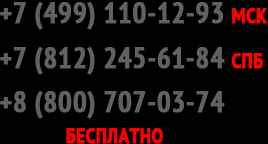

Возник вопрос? Задайте его прямо сейчас нашему юристу онлайн и бесплатно

Как платить налоги на наследство квартиры и нужно ли это делать

Ещё в далеком 2006 году был отменен налог на наследство. Однако до сих пор в силе остаются нотариальные пошлины, которые в обязательном порядке отчисляются в государственный бюджет. Как оформить куплю продажу квартиры - вы должны знать досконально.

Многих наследников постоянно интересуют способы оплаты налогов и как по закону избежать их оплаты (и можно ли вообще это осуществить). На эти и некоторые другие вопросы необходимо ответить.

Налоговая ставка на полученную в наследство квартиру

Продавец квартиры обязан заплатить налоговую ставку. Она составляет 13%. В этом случае возникает возможность использовать один из имеющихся вычетов:

Наследник сможет владеть квартирой, когда наследодатель умрет

Можно ли не платить налог

Если наследники – не близкие родственники, то они имеют шанс не платить налог на имущество . Это возможно, когда с наследодателем был заключен пожизненный договор содержания. Его заключают между наследодателем и человеком, который обязуются до конца жизни первого всячески его обеспечивать и ухаживать за ним.

был заключен пожизненный договор содержания. Его заключают между наследодателем и человеком, который обязуются до конца жизни первого всячески его обеспечивать и ухаживать за ним.

За это наследодатель в свою очередь обязуется после собственной смерти отдать этому человеку всё свое имущество. В данном случае не важно, движимое оно или нет.

Договор также может быть расторгнут. Это происходит в тех случаях, когда предполагаемый наследник очень плохо исполнял свои обязанности по уходу и обеспечению за наследодателем.

Тогда существует ещё одна возможность, благодаря которой законным образом можно не платит налог. Для этого потребуется заключить специальный договор ренты. Предварительно плательщик ренты должен будет получить и заверить у нотариуса нужные документы.

Тогда существует ещё одна возможность, благодаря которой законным образом можно не платит налог. Для этого потребуется заключить специальный договор ренты. Предварительно плательщик ренты должен будет получить и заверить у нотариуса нужные документы.

После этих нехитрых операций он может получить от наследодателя всё недвижимое имущество. Любые операции с этой недвижимостью не могут проходить без участия наследодателя.

Некоторые люди считают, что при договоре дарения налоги на имущество платить не придется. Однако, это не так. На этот налог необходимо платить другие налоги, которые существенно выше обычного

Способы оплаты налога

Вы подписали договор о купле и продаже квартиры. Далее зафиксировали в государственном реестре переход на права собственности. И только после этого необходимо подготовить специальную декларацию, отнести этот документ в налоговую и уплатить налог. Как это можно сделать? Возможный алгоритм действий таков:

Уплата налога при разделении по долям

Иногда возникают ситуации, когда наследуемое имущество было разделено по долям.

Счета эскроу - возможность заработать!

Счета эскроу - возможность заработать!

Аккредитив - как им воспользоватся? В статье на нашем сайте мы рассмотрим этот момент.

Как оформить право собственности на недвижимость в виде квартиры в новостройке? По http://zakonometr.ru/nedvizhimost/pokupka/pravo-sobstvennosti-v-novostrojke.html ссылке информация

Итак, каждый из наследников имущества, который получил право на то, чтобы получить долю в размере общей собственности, имеют возможность продать свою долю собственности.

Каждый собственник платит налог только за свою долю

Налог при продаже квартиры, полученной в наследство

С юридической точки зрения, нет никакой разницы, какой вид недвижимости подлежит продаже. То есть сюда же и относится наследование. Соответственно, налог при продаже унаследованной квартиры подчиняется общим законам и взимается всё тем же принципам, которые предусмотрены в области налогообложения по доходам у физических лиц.

Налог с продаж 2017

Повсеместное введение взимания дополнительной «мзды» с продаж было отложено до 1 января 2017 года. Кое-кто надеялся, что президент все-таки не пойдет на столь непопулярную меру, но сегодня почти все федеральные чиновников утверждают, что налог с продаж обязательно будет существовать, так как определенные проблемы с наполнением бюджета не только не исчезли, а даже усугубились.

В первую очередь это вызвано. непрекращающимся санкционным давлением колебанием нефтяных котировок уменьшением объемов покупки российского газа зарубежными партнерами и, как следствие, снижением общегосударственных доходов нестабильном курсом национальной валюты. Налог с продажи недвижимости: сюрпризы 2017 года Согласно подписанному Владимиром Путиным закону, с 1 января грядущего года увеличивается с трех до пяти лет минимальный срок владения любым объектом недвижимости.

Налоги при продаже квартиры полученной по наследству в 2017-2017 году

Вы можете задать мне любые вопросы в рамках моей компетенции. Всегда буду рада помочь! Пятковская Татьяна Николаевна, компания ПРОКС . Последние заданные вопросы Задать вопрос Подтвердите, что Вы не бот — выберите человечка с поднятой рукой:

Вопросы и ответы Анна 23.11.2016 в 21:04 Здравствуйте! Купили земельный участок в 2013 году под индивидуальное жилищное строительство.

Подоходный налог с продажи квартиры, дома или другой недвижимости 2017 - как не приплатиться?

Если имущество, приобретенное до 1 января 2017 года, находится в собственности 3 года и более, доходы с его продажи налогом не облагаются, и декларацию гражданин подавать не обязан. Однако в отношении недвижимого имущества, приобретенного после 2017 года. установлен иной минимальный срок владения — 5 лет, за исключением недвижимости, полученной: по договору пожизненного содержания с иждивением в результате приватизации по наследству в дар от близкого родственника. Для указанных объектов действует прежнее трехлетнее ограничение по сроку владения. Момент отсчета срока владения имуществом начинается: Если имеет место договор купли-продажи, мены, дарения, ренты, если вы получили квартиру после сноса дома или приватизировали квартиру — это момент регистрации договора в регистрационной палате. Если дом — новостройка, то срок отсчитывается со дня получения свидетельства о регистрации права собственности. Если вы получили недвижимость по наследству, то срок владения недвижимостью исчисляется со дня смерти наследодателя. Если ваша квартира находится в кооперативном доме, то срок владения недвижимостью считается со дня полной выплаты денежного пая (а не со дня получения свидетельства о регистрации в регистрационной палате). Спешим огорчить тех, кто намеренно занижает цену в договоре в надежде сэкономить на налогах - введенными поправками были ужесточены правила уплаты налога в случаях, когда сумма сделки меньше 70% от кадастровой стоимости объекта недвижимости.

Как сэкономить на налоге при продаже квартиры

В обратном случае уплаты налогов не избежать. Но сумму налога можно уменьшить, использовав право на имущественный налоговый вычет. В НК РФ предусмотрено два варианта их использования – заявить к вычету расходы, произведенные при покупке имущества, либо применить вычет в фиксированном размере (п. 2 ст. 220 НК РФ ). Разберем оба варианта и посмотрим, в каких случаях выгоднее применять тот или иной вычет. Срок владения имуществом В конце прошлого года Президентом РФ Владимиром Путиным был подписан закон, устанавливающий новые правила налогообложения доходов от продажи физическими лицами имущества в части сроков владения им (Федеральный закон от 29 ноября 2014 г. № 382-ФЗ О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации , далее – Закон № 382-ФЗ)

Налоги при продаже недвижимости

На вопрос о налогах на продажу недвижимости мы постараемся ответить нашим читателям. Поясним: под продажей понимается любой переход права собственности на объекты недвижимости, кроме их наследования и дарения Порядок взимания налога на продажу недвижимости с 01.01.2011 года регулируется статьями 172 и 167.2 Налогового кодекса Украины. Размер ставок налога на продажу недвижимости зависит от функциональных особенностей объекта недвижимости, количества продаж за период и срока приобретения права собственности на этот объект владельцем. Ставки налога при продаже недвижимости Применение налога на продажу недвижимости 0% Пункт 1 ст.

Налог на наследство

Временем открытия наследства в соответствии с Гражданским кодексом Украины считается день смерти наследодателя. Местом открытия наследства признается последнее место жительства наследодателя, а если оно не известно – место нахождения имущества или большей его части. До истечения шести месяцев со дня смерти наследодателя наследник должен подать в нотариальную контору заявление о вступлении в наследство.

Налогообложение в РК: как платить за недвижимость в 2017 году

Кто их платит, каковы ставка налога и сроки сдачи налогов? Кто платит налог на недвижимость? Налог на имущество платит каждый обладатель недвижимости (квартира, земля, дача, гараж, другое строение, находящееся в эксплуатации). Налог на имущественный доход платит собственник при получении с недвижимости каких-то денег, выгоды, при продаже и сдаче в аренду. Налог на имущество ежегодно платят физические лица, владеющие квартирой, домом, гаражом, дачей или другим зданием. Налог на квартиру рассчитывается путем перемножения ставки и стоимости имущества.

НАЛОГ С ПРОДАЖИ КВАРТИРЫ в 2017

В связи с грядущими изменениями в Налоговый кодекс РФ многих покупателей и продавцов волнует вопрос налогообложения доходов с продажи недвижимого имущества с 01.01.2016 года, налог с продажи квартиры, налог с продажи комнаты. Речь в данной статье пойдет не о налоге на квартиру, а именно о налоге с продажи жилого недвижимого имущества, о налоге с продажи имущества менее 3 лет в собственности, а с 2017 года налог с продажи имущества менее 5 лет в собственности. В настоящей статье в максимально адаптивной форме Вы можете Вы найдете ответы на следующие основные вопросы: Как изменится налог на доходы с продажи квартиры, комнаты, жилого дома или земли с 2017 года? Как будет рассчитываться налог, если квартира куплена в 2015 году, а продается в 2017 году Сроки владения имуществом.

Как проходит наследование и продажа квартиры нерезидентом РФ?

Присылайте свои вопросы о недвижимости, ремонте и дизайне на адрес: content@domofond.ru. Мы найдем тех, кто сможет на них ответить! Для вступления в наследство нерезиденту РФ нет необходимости приезжать в Россию. Достаточно выдать доверенность на вступление в наследство своему представителю, доверенность заверяется нотариусом по месту проживания наследника, она должна быть переведена на русский язык и апостилирована.

Post navigation

Особенности продажи квартиры, доставшейся по наследству

Процесс продажи начинается после получения прав собственности

Процедуре продажи квартиры всегда предшествует сбор докуметации. Если будет идти речь про унаследованную недвижимость, то ее будущему владельцу сперва нужно заняться оформлением документа, указывающего на получение прав на это жилье. Ему следует обзавестись

Все документы, обозначенные выше, приносят к нотариусу . выполняющему их проверку. Он формирует запрос для получения реестрационной выписки. В ней содержится все самые актуальные данные, помогающие наследнику получать право распоряжаться имуществом.

Затем он посещает органы БТИ, где выдадут оригиналы документов. Следующим шагом станет визит в нотариальную контору. Нотариус отдаст оригинал свидетельства о праве собственности на новое жилье. Его предъявляют в органах госреестра, где начнется процесс регистрации наследника.

Сбор документов для продажи

Когда все манипуляции будут завершены, можно приступать к сбору бумаг, необходимых для продажи квартиры, перешедшей по наследству. Для оформления сделки важно иметь при себе:

С помощью перечисленного выше пакета документов можно доказать наличие права собственности родственника на недвижимость . которая перешла ему по наследству. Они помогают покупателю понять, что квартира действительно находится в собственности продавца, а не числится на неизвестном лице. Как только вся документация пройдет проверку с обеих сторон, они подписывают соглашение про продажу. Его оформляют в письменном виде, чтобы при возникновении проблем стороны могли решить их с помощью обращения в суд.

Он состоит из нескольких подпунктов. В первых пунктах содержится описание данных из паспортов сторон и стандартное описание квартиры. Затем перечисляются права и обязанности участников соглашения, их возможности, цена квартиры и порядок внесения оплаты за нее. Отдельным пунктом описывают условия, при которых договор перестанет действовать.

А что на счет налогов?

Сразу после получения по наследству дорогостоящей квартиры у собственника появляется вопрос, нужно ли ему платить налог, ведь квартира действительно может быть дорогой. К счастью, такая необходимость отсутствует. Но это не значит, что наследнику вообще не нужно платить налоги, если он захочет получить доход от унаследованного имущество.

Было бы прекрасно, если бы это было так на самом деле. Оказывается, наследнику нужно выплатить ту же ставку по налогам при продаже квартиры полученной по наследству, что и продавцу обычного жилья.

Сейчас уровень ставки по налогам равняется 13% от стоимости квартиры. В итоге выходит так, что продавцу нужно платить большую сумму в казну, поэтому государство предполагает, что собственник захочет применить право на вычет:

Наследник начинает владеть записанным на него имуществом в тот момент, когда умрет предыдущий владелец. Большая часть наследников предпочитает выжидать 3 года после завершения процесса наследования имущества, чтобы лишний раз не платить налоги.

Можно ли быть освобожденным от уплаты налога?

Практически во всех случаях продавцы вынуждены оплачивать госпошлину, так как после продажи они получают доход. Но все-таки НК РФ предусмотрено существование определенных категорий населения, освобожденных от этой повинности. К ним относятся инвалиды 1 и 2-й группы, а также инвалиды с детства . Для освобождения от оплаты налогов перечисленным категориям населения придется посетить налоговую инспекцию. Она проверит документы, свидетельствующие об инвалидности продавца.

Если жилье находилось во владении нового собственника менее 3 лет, он должен заплатить налог. Если этот срок больше, то наследнику нужно подать налоговую декларацию по месту жительства, но оплачивать ничего не нужно.

Особенно хитрые продавцы вместо соглашения о покупке заключают договор дарения. Он не предусматривает получение материальных ценностей продавцом, поэтому деньги передаются в тайне от налоговой. К сожалению, инспектора уже знает об этом способе обмана, поэтому его легко раскрывают. Юристы не советуют прикрываться договором дарения для избежания проблем с законом.

Заключение

Наследник может начинать продажу унаследованного имущества только после того, как он сможет полностью им распоряжаться. Затем он должен посетить Росреестр, где будет совершаться процесс регистрации гражданина в качестве нового полноправного владельца. Когда эти этапы будут завершены, владелец имущества сможет приступить к его продаже. Если он владеет квартирой мене 3 лет, то он заплатит налог в размере 13% от общей суммы сделки, а если более 3 лет – ничего платить не нужно.

Продажа приватизированной квартиры несколько отличается от того, что мы описывали в этой статье.

Если вас интересует, возможно ли продать ипотечную квартиру, мы отвечаем: Да! . Более подробно об этом читайте тут .

Источники:

, , , ,

Следующие:

Комментариев пока нет!

Поделитесь своим мнением