Какой налог при получении наследства

Налог на наследство - нужно ли платить по закону

Налог на наследованное движимое и недвижимое имущество был отменен после принятия 1 июля 2005 года Федерального закона № 73. Вместо налога была введена государственная пошлина, размер которой зависит от двух факторов – степени родства между наследником и наследодателем и стоимости имущества. Ранее платить налог приходилось в случае, когда цена имущества превышала МРОТ более чем в 850 раз .

Как рассчитывается госпошлина на наследство в 2017 году? Какие категории граждан освобождены от уплаты пошлины? Как произвести оценку движимого и недвижимого имущества для вычисления размера пошлины? Ответы на эти вопросы вы найдете в нашей статье.

Госпошлина при получении наследства

Размер государственной пошлины при получении имущества наследодателя по завещанию (или на основании закона) тесно связан со степенью родства наследника и наследодателя. Налоговый кодекс РФ в п. 22 статьи 333.24 указывает, что госпошлину в размере 0,3% от стоимости имущества выплачивают следующие категории близких родственников умершего:

При этом общая стоимость пошлины не может превышать 100 тысяч рублей. Иные наследники (близкие родственники, которые не вошли в предыдущий список, и прочие лица) оплачивают пошлину при вступлении в права наследования в размере 0,6% от стоимости имущества, но не более 1 миллиона рублей.

Указанные размеры выплат не зависят от того, на основании чего близким родственникам передается имущество наследодателя – закона или заранее составленного завещания.

Оценка квартиры и иного имущества для вычисления пошлины

Чтобы определить, какая сумма будет облагаться налогом (пошлиной), наследнику необходимо заказать услугу независимой экспертизы ценности. В том числе этим занимаются и определенные категории государственных служащих.

Если речь идет о получении недвижимости, то потребуется установить ее кадастровую, инвентаризационную или рыночную стоимость. Сделать это под силу работникам БТИ, в чьи обязанности входит и выдача наследникам справок о рыночной стоимости домов, квартир и иных объектов недвижимости (помимо земельных участков).

В НК РФ приводится список лиц, на которых возложена обязанность экспертной оценки недвижимости:

Для оценки стоимости земельных участков необходимо обращаться к организациям, которые проводят кадастровый учет земли. В отношении иного имущество требуется помощь независимых экспертов и коммерческих организаций, а также судебно-экспертных учреждений юстиции. Главное условие – юридические и физические лица, проводящие оценку, обязаны страховать свою индивидуальную ответственность .

Прочие платежи при вступлении в права наследования

Помимо расходов на оплату госпошлины и услуг профессиональных оценщиков наследникам по завещанию и закону в обязательном порядке предстоят и иные финансовые траты:

Кто по-прежнему платит налог на наследство?

Несмотря на отмену налога на имущество, переданное по наследству, в Налоговом кодексе (п. 18.1 ст. 217 ) приводится ряд исключений. Платить налог в размере 13% (НДФЛ ) по-прежнему предстоит наследникам авторов:

Указанные виды наследства выплачиваются в виде периодических денежных вознаграждений (за авторские права), поэтому и подлежат обязательному налогообложению. Налог в размере 13% предстоит выплачивать и тем наследниками, которые захотят продать полученное имущество в течение 3 лет после открытия наследства.

Лица, освобожденные от уплаты госпошлины

Налоговым кодексом РФ установлен ряд категорий граждан, которые полностью освобождаются от уплаты государственной пошлины за получение наследства (статьи 333.35. 333.38 ):

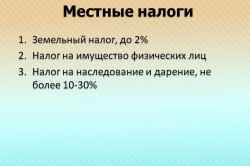

Налог на имущество после получения наследства

Как только имущество наследодателя будет принято, его новый владелец обязан будет выплачивать по нему стандартные имущественные налоги. Прежде всего облагаются налогом объекты недвижимости – дома, квартиры, дачи, комнаты, гаражи, доли в объектах недвижимости.

Есть множество категорий граждан, которые освобождаются от уплаты имущественного налога. К ним относятся пенсионеры, инвалиды первой и второй группы и инвалиды с детства, родители и супруги лиц, погибших при исполнении военного и иного государственного долга, владельцы участков земли садоводческих и дачных товариществ и прочие льготники.

Размеры этих налогов устанавливаются местными властями. На их величину влияет стоимость недвижимости, место, в котором она расположена и многочисленные коэффициенты-дефляторы.

Итоги

С 2005 года за наследственное имущество не платится налог, вместо этого выплачивается государственная пошлина. Выплачивается она за все виды наследуемого имущества, включая недвижимость, транспортные средства, земельные участки, ценные бумаги и прочие материальные ценности. Ее размер – 0,3 или 0,6% (зависит от степени родства), которые исчисляются от оценочной стоимости объектов наследования.

Похожее

Какие налоги платятся при вступлении в наследство и после прохождения процедуры?

Какие существуют налоги при вступлении в наследство по закону? До 2006 года наследники облагались сборами, что создавало немалые проблемы. Человек, даже при желании принять собственность, не мог этого сделать, так как приходилось внести немалую сумму. Однако, по закону, каждый гражданин обеспечен правом на беспрепятственное принятие имущественных прав. Размер налогообложения и права наследника противоречили друг другу, а потому взимание платежей было упразднено.

Сколько нужно отдать за вступление в права наследника по завещанию и по закону?

Облагается ли налогом наследство. Налог при вступлении в наследство уплачивать не нужно в любом из вариантов проведения процедуры:

Облагается ли налогом наследство. Налог при вступлении в наследство уплачивать не нужно в любом из вариантов проведения процедуры:

Освобождены от выплат все лица, вне зависимости от того, кем они приходятся наследодателю. Однако принятие наследства является нотариальной процедурой, за которую придётся платить, так как имеет место госпошлина при оформлении наследства .

Размер пошлины зависит от двух основных факторов:

Рассмотрим размеры пошлины:

Некоторые лица освобождаются от уплаты пошлины согласно положениям статьи 333.35 Налогового кодекса, это:

Не требуется делать выплаты, если в наследство досталось недвижимость, в которой лицо проживало до и после смерти наследодателя.

Возникла проблема? Позвоните юристу:

Москва и Московская область: +7 (499) 703-31-45 (звонок бесплатен)

Полностью ли наследник освобождён от налогов на имущество?

Человек освобождён от платежей только в рамках получения прав на собственность. В дальнейшем ему придётся ежегодно оплачивать налог на имущество после вступления в наследство. Объектами, облагаемыми сборами, являются:

Если человеку, от наследодателя, досталась такая собственность, придётся платить за неё.

Кто освобождён от налогообложения на наследование после смерти?

Налоги на собственность, после вступления в наследство, не нужно выплачивать следующим группам лиц:

Для получения освобождения от сборов требуется представить в налоговую инспекцию документальные подтверждения права не делать выплаты.

Ставка налога

Налоговая ставка будет зависеть от следующих факторов:

Вступая в наследство, надо ли платить налог? В рамках процедуры ничего оплачивать не нужно. Однако человек начинает облагаться налогом за владение собственностью сразу после того, как он получил полноценные права на имущество.

В дальнейшем наследнику придётся ежегодно оплачивать налог на имущество.

В каких случаях налог по наследству уплачиваться будет?

Налог на вступление в наследство после смерти не выплачивается только в той ситуации, если наследник принял наследство и не проводит с ним никаких правовых манипуляций. Если, в течение трёх лет с даты открытия наследственного дела, человек решить продать недвижимость, ему придётся оплатить налог в размере 13 % от её общей стоимости. Подробнее о продаже приватизированной квартиры менее 3 лет в собственности читайте тут .

Налог на вступление в наследство после смерти не выплачивается только в той ситуации, если наследник принял наследство и не проводит с ним никаких правовых манипуляций. Если, в течение трёх лет с даты открытия наследственного дела, человек решить продать недвижимость, ему придётся оплатить налог в размере 13 % от её общей стоимости. Подробнее о продаже приватизированной квартиры менее 3 лет в собственности читайте тут .

В наследство получена квартира

Налог на вступление в наследство квартиры без завещания и с ним упразднён. Однако если человек решить продавать недвижимость или проводить с ней иные действия в течение трёх лет после смерти наследодателя, платить придётся. Квартира относится к налогооблагаемому имуществу, а потому, если наследник решил оставить её себе, налоговые начисления будут ежегодными.

От покойного досталось ТС

Налог за ТС оплачивается после того, как наследник прошёл следующие процедуры:

Только после этого нужно вносить платежи по налогам. В дальнейшем человека продолжает взиматься транспортный налог. Он будет актуальным не только для легковых авто, но и для автобусов, мотоциклов, речного транспорта, ТС для передвижения зимой. Транспортный налог не взимается за лодки, комбайны, конструкции для передвижения инвалидов. Оплачивать его требуется не позже следующего 1 ноября.

Наследник получил земельный участок

Налог за владение участком земли был введён в 2004 году. Взимается каждый год. Начисляться платежи начинают не с момента вступления в наследство, но после смерти наследодателя. Перед расчётом суммы к оплате должна быть проведена оценка участка.

Налог за владение участком земли был введён в 2004 году. Взимается каждый год. Начисляться платежи начинают не с момента вступления в наследство, но после смерти наследодателя. Перед расчётом суммы к оплате должна быть проведена оценка участка.

Ставка составляет 0,3 % от стоимости участка, если он относится к дачным или садоводческим наделам. В остальных случаях ставка составит 1,5%.

От налогообложения земельных участков освобождаются:

Если лицо будет игнорировать необходимость выплаты налогов, возможно начисление штрафов.

Что потребуется от наследника?

Лицу, желающему получить имущественные права, в любом случае рекомендуется нанять оценщика для определения общей стоимости полученной части наследства. Потребуется данная оценка для следующих целей:

Наследники теперь избавлены от беспокойства, какой налог на наследство без завещания и с ним действует на данный момент. Однако нужно помнить, что освобождение от платежей действует только в рамках одной нотариальной процедуры. Нужно учитывать, что в дальнейшем налоги всё равно придётся уплачивать. Только с учётом этого можно принимать решение о том, стоит ли оформлять имущественные права или лучше отказаться от них. Подобные предосторожности избавят от проблем в дальнейшем.

За дополнительной информацией по данному вопросу обращайтесь в рубрику «Налоги и пошлины при наследовании » по ссылке.

Бесплатная юридическая поддержка по телефонам:

Москва и Московская область: +7 (499) 703-31-45 (звонок бесплатен)

Санкт-Петербург и Лен.область: +7 (812) 309-78-23

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш юрист бесплатно Вас проконсультирует.

Налог на наследство квартиры: нужно ли платить и сколько

Рано или поздно в жизни возникает ситуация с наследованием квартиры или комнаты. Новому собственнику придется самому решать вопросы по налогообложению. Как не ошибиться при подаче декларации или перечислении обязательных налогов, разберемся в статье.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

+7 (812) 309-50-31 (Санкт-Петербург)

8 (800) 333-45-16 доб. 193 (Регионы)

Это быстро и бесплатно !

Налог на наследство: нормативная база, основные сведения

С 2006 года налоги с наследуемого имущества в России не удерживаются. Изменения были приняты федеральным законом №78 от 01.07.2005.

С 2006 года налоги с наследуемого имущества в России не удерживаются. Изменения были приняты федеральным законом №78 от 01.07.2005.

Таким образом, если в наследство получена квартира, автомобиль или сберегательные вклады, то на их общую стоимость никаких налоговых начислений не будет. Декларация в таких случаях не подается.

Однако, постановление содержит и исключения, так, правопреемники обязаны перечислить налог со следующих видов наследства:

Важно: с таких категорий наследники самостоятельно должны рассчитать, задекларировать и оплатить налог на доходы физических лиц (НДФЛ) величиной 13% дохода .

Когда нужно и не нужно платить налоги

Подробно разберем все ситуации с налогообложением, которые могут возникать в процессе наследования:

- Когда не нужно оплачивать налог. При оформлении завещания или получении наследства налоговые требования к наследнику не предъявляются. Платными для наследников будут только:

- услуги нотариуса на всех этапах процесса (при необходимости)

- уплата государственной пошлины.

- Когда нужно платить налоги.

Оформить декларацию и заплатить налоговые платежи потребуется не только при получении в наследство различных авторских платежей, но и в отношении перешедших в пользование материальных объектов:

Недвижимость

С момента наследования начинается ежегодное начисление налога на имущество. Под налогообложение попадают квартиры, дома, дачи и иные здания и сооружения. Процентная ставка выплаты определяется на региональном уровне, но не может превышать 6% от кадастровой или инвентаризационной стоимости объекта.

Продажа жилья, полученного по наследству, облагается НДФЛ в размере 13% в течение 5 лет с момента вступления в наследство.

До 2016 года можно было реализовать квартиру без уплаты налога после 3-х лет владения.

Земельные участки

Налог на землю начинает начисляться с правопреемника после смерти наследодателя. Его размер зависит от принадлежности территории к определенной кадастровой зоне и в среднем составляет от 0.3% до 1.5% от стоимости земли .

Автомобили

После перерегистрации наследованного транспорта новый владелец обязан оплачивать транспортный налог . размер которого привязан к региональной ставке и мощности техники.

Налоги при наследовании по закону и по завещанию

Наследство может перейти к владельцам двумя путями:

Наследство может перейти к владельцам двумя путями:

- По завещанию . В документе прописываются лица, а также отходящие к ним виды имущества. Завещание, по сути, является односторонней сделкой.

- По закону . В случае отсутствия завещания или судебное признание всех написанных завещаний недействительными, имущество отходит наследникам по очередности родства.

С 2006 года отменены налоги при наследовании как по завещанию, так и по закону. Исключением являются авторские доходы.

Как рассчитываются налоги, если их нужно платить

Наследование дохода от авторских прав облагается НДФЛ в размере 13% от суммы вознаграждений, принадлежащих создателю на день смерти. После вступления в наследство, новые правообладатели могут заключать коммерческие договоры и даже продать исключительные права третьему лицу.

Например, на дату смерти по договору авторского вознаграждения создателю промышленного образца за год было начислено 1.6 млн руб. Правообладатель обязан до 30 апреля следующего года подать декларацию по доходам на эту сумму и оплатить налог не позднее 15 июля того же года в размере 1.6*0.13=0.208 млн руб. или 208 тыс. руб.

В случае заключения новых договоров на использование унаследованных авторских прав, правообладатель также будет декларировать и оплачивать стандартный размер НДФЛ ежегодно.

Сколько будет стоить вступить в наследство (госпошлина и ее размеры на примерах)

Несмотря на отмену налога на наследство, его получение остается затратным мероприятием . Вначале нужно обратиться к нотариусу, работа которого полностью оплачивается средствами наследников.

Несмотря на отмену налога на наследство, его получение остается затратным мероприятием . Вначале нужно обратиться к нотариусу, работа которого полностью оплачивается средствами наследников.

Стоимость нотариальных услуг при оформлении наследства не закреплена на законодательном уровне и устанавливается каждым специалистом самостоятельно.

Платными являются услуги:

- оформление заявления о принятии наследства

- оценка объектов, если собственник не закажет ее самостоятельно

- сбор документов, устанавливающих права на имущество

- техническая работа по оформлению документов

- заверение копий.

Важно: сэкономить на оплате работы нотариуса можно, если самостоятельно подготовить документы о видах наследуемого имущества, оценке объектов и о степени родства с наследодателем.

После обращения к нотариусу следует оплатить государственную пошлину за получение наследства.

Величина пошлины рассчитывается в зависимости от родственных связей правопреемников с оставившим завещание лицом:

Величина пошлины рассчитывается в зависимости от родственных связей правопреемников с оставившим завещание лицом:

Например, сын вступает в наследство квартиры, оценочной стоимостью 4 млн руб. Сумма госпошлины составит 4*0.3%/100% получаем 0.012 млн руб. или 12 тыс. руб.

К примеру, при вступлении в наследство женщины, ухаживавшей за престарелой соседкой и получившей по ее завещанию жилье оценочной стоимостью в 2 млн руб. она обязана оплатить 3*0.6%/100% получаем 0.018 млн руб. или 18 тыс. руб.

Оценку стоимости материальных объектов можно заказать у независимых частных оценщиков или в государственных органах по учету недвижимости, например, в территориальных отделениях бюро технической инвентаризации.

Важно: наследник имеет право предъявить нотариусу наименьшую из полученных оценок, тем самым сэкономить на величине оплачиваемой пошлины.

Льготы по выплате государственной пошлины предоставляются следующим категориям жителей страны:

- На 50% меньше от суммы госпошлины - инвалиды 1-ой и 2-ой групп.

- Полное освобождение от уплаты:

- лица, вступающие в наследство на жилье, в котором проживали ранее с наследодателем и продолжают проживать

- наследники людей, погибших при выполнении государственных обязанностей или долга перед страной, а также жертв политических репрессий.

- жители, недостигшие совершеннолетия

- люди с психическими расстройствами под опекой

- получатели наследства в виде денежных средств на вкладах в банках или авторских вознаграждений.

Таким образом, оформление наследства квартиры или другого имущества требует обязательного нотариального участия и финансовых вложений. Существенно сэкономить средства помогут льготы на оплату госпошлины или возможность подготовить документы для предоставления нотариуса самостоятельно.

Стоимость вступления в наследство: консультация на видео

Из каких элементов складывается стоимость услуг нотариуса по оформлению наследства? Более подробно об этом - на видео.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Налогообложение при получении наследства в России

Налогом на наследство является прямой налог, плательщиком которого выступает наследник умершего гражданина, а объектом налогообложения - недвижимое и движимое имущество, различные права, принадлежавшие покойному. Этот вид налогового платежа применяет большинство развитых стран, причем его ставка увеличивается по мере роста совокупной стоимости наследуемого имущества (т.е. налогообложение осуществляется по так называемой прогрессивной шкале).

Основным доводом сторонников налога на наследство является мнение, что значительные состояния, переходящие к молодым наследникам, снижают мотивацию к трудовой деятельности у всех последующих поколений семьи. По словам знаменитого Уинстона Черчилля, данный налог позволяет предотвратить формирование в обществе класса богатых бездельников .

Нормы российского законодательства относительно наследственного налога

До определенного момента времени такой своеобразный рычаг обеспечения социальной справедливости существовал и в России, назывался он налогом с имущества, переходящего в порядке наследования (к слову, аналогичная система налогообложения действовала и при дарении). Однако, по мнению высшего руководства РФ, применение указанного налога в наследственной сфере не показало достаточной эффективности, поскольку крупные состояния, как правило, переводились в оффшоры, а простые граждане часто не справлялись с налоговым бременем, ложившимся на их плечи в результате получения наследства .

До определенного момента времени такой своеобразный рычаг обеспечения социальной справедливости существовал и в России, назывался он налогом с имущества, переходящего в порядке наследования (к слову, аналогичная система налогообложения действовала и при дарении). Однако, по мнению высшего руководства РФ, применение указанного налога в наследственной сфере не показало достаточной эффективности, поскольку крупные состояния, как правило, переводились в оффшоры, а простые граждане часто не справлялись с налоговым бременем, ложившимся на их плечи в результате получения наследства .

И 1 июля 2005 года в нашей стране был принят Федеральный закон N 78-ФЗ, упразднивший налог на любое имущество, переходящее в порядке наследования по закону или по завещанию к любому лицу, независимо от степени родства последнего с покойным.

Данная норма вступила в силу 1 января 2006 года. Исключение в этом случае составил лишь такой вид доходов, как вознаграждение, выплачиваемое наследникам граждан, являвшихся авторами произведений искусства и науки, а также изобретений, открытий и промышленных образцов (ст. 217, п. 18 Налогового Кодекса РФ).

Данная норма вступила в силу 1 января 2006 года. Исключение в этом случае составил лишь такой вид доходов, как вознаграждение, выплачиваемое наследникам граждан, являвшихся авторами произведений искусства и науки, а также изобретений, открытий и промышленных образцов (ст. 217, п. 18 Налогового Кодекса РФ).

Интересен тот факт, что РФ не одинока в исключении из своей фискальной политики налога на наследство. От применения указанного платежа в свое время отказались и многие другие государства: Австрия, Индия, Австралия, Новая Зеландия, Швеция, Сингапур, Виргинские острова, Гибралтар, Канада. В остальных же странах данным налогом, как правило, не облагается имущество, получаемое по завещаниям различными благотворительными организациями.

Переходные положения, касающиеся наследственных дел 2005-2006 годов

Изначально в Федеральном законе N 78-ФЗ переходные положения, касающиеся ситуаций, когда наследство открывалось в 2005 году, а свидетельство о праве на него выдавалось уже в 2006, отсутствовали. Они были внесены в него только Федеральным законом от 31 декабря 2005 г. N 201-ФЗ, включившим в документ новую статью 3.1, которая гласит, что:

Изначально в Федеральном законе N 78-ФЗ переходные положения, касающиеся ситуаций, когда наследство открывалось в 2005 году, а свидетельство о праве на него выдавалось уже в 2006, отсутствовали. Они были внесены в него только Федеральным законом от 31 декабря 2005 г. N 201-ФЗ, включившим в документ новую статью 3.1, которая гласит, что:

Соответственно, в случае, если наследственное дело было открыто в 2006 году, налог с наследуемого имущества уже не взимался. Статья 3.1 урегулировала и правоотношения, касающиеся уплаты налога физическими лицами, проживающими вне пределов РФ. Согласно утратившему силу закону о налоге на наследство, такие лица были обязаны уплатить его до получения документа, подтверждающего их право собственности на наследуемое имущество. Без предъявления квитанции об осуществлении платежа такой документ им выдавать запрещалось.

На основании вышеуказанной статьи Минфин РФ в своем письме от 11.07.2006 N 03-06-03-03/29 закрепило следующее правило: в случае уплаты физическими лицами, проживающими за пределами страны, налога с наследуемого имущества до 1 января 2006 г. и выдачи им свидетельства о праве на наследство после этой даты налог следует считать излишне уплаченным и возвратить налогоплательщикам.

Госпошлину никто не отменял

Не стоит забывать, что отмена налога при наследовании имущества умершего гражданина никоим образом не повлияла на обязанность его наследников оплатить госпошлину за оформление и выдачу свидетельств об их праве на наследство (ст. 333.24 НК) . Размер этого платежа в России зависит от степени родства с покойным и составляет для наследников:

Не стоит забывать, что отмена налога при наследовании имущества умершего гражданина никоим образом не повлияла на обязанность его наследников оплатить госпошлину за оформление и выдачу свидетельств об их праве на наследство (ст. 333.24 НК) . Размер этого платежа в России зависит от степени родства с покойным и составляет для наследников:

Однако Налоговый Кодекс РФ (ст. 333.35) предусматривает определенные льготы при уплате этой госпошлины. Во-первых, от нее освобождаются такие категории граждан, как Герои Советского Союза и России, ветераны, участники, инвалиды ВОв, полные кавалеры ордена Славы и прочие. Во-вторых, если к гражданину в порядке наследования переходит квартира или иная жилая недвижимость, пошлину разрешается не платить гражданам, проживавшим совместно с наследодателем на момент его кончины и продолжающим проживать в том же помещении после нее. У большинства граждан, оказавшихся в статусе наследника впервые, возникает вопрос, как рассчитывается размер указанной госпошлины. Для ее расчета нужно сначала произвести оценку имущества, которое человек унаследовал. Этим занимаются специализированные организации. Например, справку о рыночной стоимости объекта недвижимости (квартиры, дома и т.д.) можно заказать в БТИ. Транспортные средства (автомобили, яхты, вертолеты и прочие) оцениваются независимыми профессиональными оценщиками (компаниями).

У большинства граждан, оказавшихся в статусе наследника впервые, возникает вопрос, как рассчитывается размер указанной госпошлины. Для ее расчета нужно сначала произвести оценку имущества, которое человек унаследовал. Этим занимаются специализированные организации. Например, справку о рыночной стоимости объекта недвижимости (квартиры, дома и т.д.) можно заказать в БТИ. Транспортные средства (автомобили, яхты, вертолеты и прочие) оцениваются независимыми профессиональными оценщиками (компаниями).

Как обстояли дела до 2006 года

Практически с момента признания частной собственности и вплоть до 2006 года в России действовал Закон о налоге с имущества, переходящего в собственность физических лиц в порядке наследования или дарения, принятый 12 декабря 1991 года и получивший №2020-1. Его особенностью было то, что налогообложению подлежало не любое наследуемое имущество, а только превышающее по стоимости определенный законом размер.

Этот закон признавал объектами налогообложения жилые дома, дачи, квартиры, садовые домики в садовых товариществах, мотоциклы, автомобили, моторные лодки, яхты, катеры, иные транспортные средства, предметы искусства и антиквариата, ювелирные, бытовые изделия из драгоценных металлов и камней, лом таких изделий, паенакопления в ЖСК, ГСК и ДСК, денежные средства, находящиеся во вкладах в банках и прочих кредитных учреждениях, суммы на именных приватизационных счетах физлиц, стоимость земельных и имущественных долей (паев), ценные бумаги и валютные ценности в их стоимостном выражении.

Ставки налога с наследуемого имущества

Если стоимость наследуемого имущества находилась в пределах от 850- до 1700-кратного установленного законом на тот момент размера минимальной месячной оплаты труда:

При наследовании имущества общей стоимостью от 1701- до 2550-кратного установленного законом МРОТ:

И, наконец, если стоимость наследуемого имущества превышала 2550-кратный установленный законом МРОТ:

Льготы по наследственному налогу

Закон от 12 декабря 1991 года предусматривал определенные льготы, освобождая от налогообложения:

В каком порядке исчислялся и уплачивался налоговый платеж

Налог взимался при условии выдачи нотариусами или приравненными к ним по полномочиям должностными лицами свидетельств о праве на наследство в случаях, если общая стоимость наследуемого гражданином имущества на момент открытия наследства превышала 850-кратный размер минимальной месячной зарплаты, установленный законом. Нотариусов и указанных должностных лиц обязывали в 15-дневный срок с момента выдачи свидетельства направлять в территориальный налоговый орган справку о стоимости наследуемого имущества, необходимую для исчисления соответствующего налога.

Налог взимался при условии выдачи нотариусами или приравненными к ним по полномочиям должностными лицами свидетельств о праве на наследство в случаях, если общая стоимость наследуемого гражданином имущества на момент открытия наследства превышала 850-кратный размер минимальной месячной зарплаты, установленный законом. Нотариусов и указанных должностных лиц обязывали в 15-дневный срок с момента выдачи свидетельства направлять в территориальный налоговый орган справку о стоимости наследуемого имущества, необходимую для исчисления соответствующего налога.

Оценка жилых помещений, дач и садовых домиков, переходящих в собственность физлица в порядке наследования, производилась органами коммунального хозяйства или страховыми компаниями. Оценку транспортных средств осуществляли страховые и иные организации, наделенные правом осуществлять такие действия. Оценка прочего имущества закреплялась за экспертами.

Исчисление налога производилось налоговыми органами на основании представленных документов. При этом сумма налога на наследуемое имущество в случаях наличия в составе данного имущества жилых помещений, дач и садовых домиков в СТ подлежала уменьшению на сумму налогов на имущество физлиц, которую эти лица должны были заплатить за указанные объекты до конца года, в котором было открыто наследственное дело. Уплата налога производилась наследником на основании платежного извещения, направляемого ему налоговым органом.

Физ.лица, проживавшие в России, должны были уплатить налог в течение 3 месяцев со дня получения платежного извещения. В экстренных случаях налоговые органы по письменному заявлению плательщиков могли предоставить последним отсрочку или рассрочку уплаты налога, но максимум на 2 года и с обязанностью уплатить проценты в размере 1/2 ставки на срочные вклады, действующей в указанный период в Сбербанке. Ситуация с уплатой налога физлицами, проживавшими за пределами РФ, была рассмотрена выше (в разделе о переходных положениях). Закон также устанавливал, что наследственное имущество собственник имел право продать, подарить или обменять только после уплаты налога, что должно было подтверждаться справкой, выданной налоговым органом.

Все ещё остались вопросы?

Позвоните по номеру и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

Какие налоги платятся при вступлении в наследство по закону

Получить наследство мечтают и хотят многие. Чтобы его получить без проблем, необходимо знать законодательное право в этой сфере или обязательно проконсультироваться с узкопрофильным юристом.

Несоблюдение сроков и правил вступления в наследство, неуплата сборов по нему, разобьют вашу мечту вдребезги, по вине вашей же безграмотности.

Облагается ли налогом наследство?

Неуплата пошлины по наследству, грозит начислением штрафов, лишением наследства и другими серьезными законодательными проблемами. Какие налоги необходимо уплатить при получении желанного наследия, чтобы спать спокойно, далее, в нашей статье.

Имущество, полученное в собственность по завещанию или без него, пошлиной не облагается. Соответственно, у многих возникает вопрос: «Надо ли платить налог с продажи квартиры полученной по наследству?» .

Да, нужно. Все операции, которые проводятся новыми собственниками с имуществом, после вступления в наследие, облагаются налогами.

Нужно ли уплачивать на наследство налог в 2017 году

Наследственное достояние не облагается прямой пошлиной в 2017 году. Этот закон вступил в силу в 2006 году и не пересматривался. Но, он распространяется только на движимое и недвижимое имущество.

Есть ряд видов нематериального наследия, за которое пошлину платить необходимо, а именно 13% облагается, полученный, завещанный доход в виде:

Имущество, полученное по преемству, облагается государственной пошлиной. Пошлина с продажи квартиры, которая находится в собственности наследователя менее трех лет, платится в размере 13% от ее цены.

Налог на наследство близких родственников в 2017 году действуют общие правила, но расчетная ставка минимальная и прописана законом.

Перечень налогов обязательных к уплате при вступлении в наследство

По закону, при вступлении в наследие, нужно платить такие виды налогов - прямой, по ставке 13% на интеллектуальные пожизненные выплаты. Имущество им не облагается.

Государственную пошлину, ставка на которую прописана в законе, а именно:

От уплаты пошлины освобождены льготные категории граждан:

Не подлежит налогообложению также земельный надел, на котором находится наследуемый дом в котором проживали и будут в дальнейшем жить, приемник или такие категории граждан:

доме ранее, несовершеннолетние дети

Какой надо платить налог на наследство по завещанию в России?

По завещанию в России положены такие виды налогов:

Правила начисления госпошлины:

Налог при вступлении в наследство квартиры

При получении в наследие квартиры нужно платить налог, который зависит от родственной близости завещателя и наследников:

Госпошлиной облагается не только целая квартира, но и унаследованная доля. Льгот, скидок в зависимости от размера наследуемой квартиры нет.

Законом прописаны только граничные суммы максимального размера государственной пошлины.

Стоит обратить внимание, что квартира или другая жилая недвижимость, освобождена от уплаты 13% НДФЛ. Но, если наследователи, решат ее продать в течение трех лет, после получения наследия, с продажи, эта пошлина должна быть по закону уплачена.

Если недвижимость, в данном случае, квартира, наследниками продается по прошествии трех лет, с момента получения в собственность, от прямой пошлины в 13%, такая сделка освобождается.

Для расчета суммы пошлины с квартиры, выгоднее всего, брать ее кадастровую стоимость.

На наследство налог уплачивается косвенный или прямой?

Действует прямой сбор – нужно платить 13% НДФЛ, только на интеллектуальную собственность (авторские отчисления, гонорары, премии за изобретения).

На наследие недвижимого и движимого имущества, платится косвенный налоговый сбор, по установленным законодательным ставкам.

Косвенный сбор, платят также государственные нотариальные конторы, по ставкам, установленным законом.

Как рассчитывается размер налога на наследство?

Размер пошлины, устанавливается от суммы имущества, по ставке, прописанной в законе. Если несколько наследников – госпошлину или прямой сбор, каждый платит со своей части. Нотариальная госпошлина также рассчитывается с каждой части завещанного достояния.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):Источники:

, , , ,

Следующие:

Комментариев пока нет!

Поделитесь своим мнением